AveNews

VISÃO DO ESTRATEGISTA

Hoje quem escreve é o Guilherme Zanin. O Will passou o bastão para mim essa semana, mas não se preocupem que logo ele estará de volta!

E nesse clima de entregar o bastão, chegamos na decisiva semana de mudança de presidência de numa das maiores nações do mundo.

Trump termina o seu mandato oficialmente nesta quarta-feira (20/01) e quem assume nos EUA é o democrata Joe Biden.

Apesar de ser uma cerimônia importante, Trump já declarou que não deve participar do evento e os ânimos podem ficar mais acalorados nos próximos dias, com novos protestos ocorrendo em todos os Estados Unidos. De qualquer forma, começamos a semana com feriado na segunda-feira (18/01), dia de Martin Luther King, e as bolsas de valores fechadas por lá.

RESUMO

Iniciamos a semana passada com um novo pedido de impeachment contra o então presidente Donald Trump. Com medo de novos protestos, a líder Nancy Pelosi precisou mobilizar a Guarda Nacional para proteger o capitólio durante a votação.

Ao final da manhã de quarta-feira, Trump se tornou o primeiro presidente americano a ter o impeachment decretado duas vezes pela Câmara. Os motivos são as acusações de crimes graves e contravenções por incitar uma insurreição no Capitólio.

Além disso, tivemos na semana:

- Divulgação dos dados de inflação nos Estados Unidos. O índice de preços CPI ficou em 1,4% a.a. e abaixo comentei mais sobre as suas implicações.

- Quinta-feira depois do fechamento do pregão, o presidente eleito Joe Biden revelou os detalhes de um pacote de resgate do coronavírus de US$ 1,9 trilhão projetado para apoiar famílias e empresas durante a pandemia. A proposta, chamada de Plano de Resgate Americano, inclui várias medidas de estímulo familiares na esperança de que o apoio fiscal adicional sustente as famílias e empresas dos EUA até que a vacina da Covid-19 esteja amplamente disponível.

- Ainda na quinta-feira tivemos também o presidente do Federal Reserve, Jerome Powell, afirmando o seu compromisso em manter as taxas de juros baixas no futuro previsível, mesmo expressando esperança de uma forte recuperação econômica. Ele salientou que “Quando chegar a hora de aumentar as taxas de juros, certamente fará isso, porém não será cedo”. A taxa de empréstimo de curto prazo de referência do FED está ancorada perto de zero e ele continua a comprar pelo menos US$ 120 bilhões em títulos a cada mês. O núcleo da inflação está em torno de 1,4%, abaixo da meta de 2% do FED.

- Por fim, quinta-feira e sexta-feira tivemos balanços da Black Rock, Delta Airlines e dos grandes bancos JP Morgan, Wells Fargo e Citi Group, que movimentaram o mercado. Quem quiser conferir os resultados comentados por completo, ouça o Bom Dia USA.

Impactos no mercado?

Apesar do conturbado cenário político, os índices americanos ficaram praticamente no zero-a-zero – Dow Jones -0,91%, S&P -1,48% e o Nasdaq -1,54%. O mercado continuou não ligando muito para a política, demonstrando estar mais preocupado com os novos estímulos, a inflação que isso pode causar e os lucros das empresas que devem abrir a temporada de balanços.

Qual a lógica disso?

Na minha opinião, assim como do mercado, este segundo impeachment não foi tão relevante. Como ele ainda teria que passar pela votação no Senado, que só começaria na terça-feira depois do feriado, a bancada teria pouco tempo para analisar o pedido, visto que a troca de comando já deve acontecer no dia seguinte – na quarta-feira.

Além disso, o primeiro pedido de impeachment não passou pelo Senado e o que não deve ocorrer também nesta segunda vez, visto que grande parte da bancada é republicana, aliada ao presidente.

O episódio teria como objetivo maior manchar os últimos dias de Trump e evitar que ele tente se candidatar a eleição novamente daqui 4 anos. Não é normal este comportamento nos EUA, porém dado o resultado apertado e o perfil incomum de Trump, tudo é possível, e os democratas aproveitaram o ataque ao capitólio como oportunidade para tentar evitar isso.

Já o programa de estímulos apresentado pelo Biden não causou muito impacto visto que o novo presidente demonstra ser programático e a proposta encontra-se em linha com o que ele já havia declarado em campanha. O mercado parece ter precificado antecipadamente, ficando agora só aguardando os resultados que começam a sair nas próximas semanas.

Dólar

No início da semana o real foi constantemente o destaque negativo entre as moedas mais líquidas do mundo e o Banco Central precisou atuar novamente para conter a disparada da moeda.

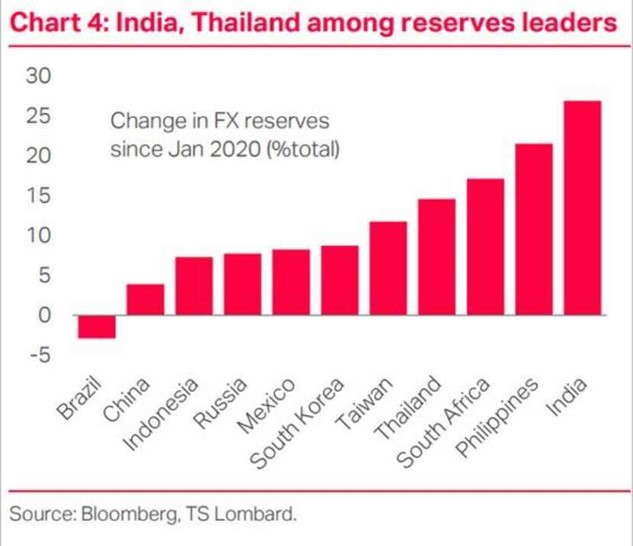

Quando comparamos internacionalmente, podemos notar que o Brasil foi um dos únicos países que precisou gastar as suas reservas para conter a alta da sua moeda, enquanto nos últimos 12 meses diversos emergentes aproveitaram para acumular mais reservas em dólar.

Fonte: Bloomberg, TS Lombard

No entanto, ao longo da semana tivemos a interrupção do rali de alta do dólar no mercado mundial, o que beneficiou especialmente a moeda brasileira. Nos últimos dias o real foi o destaque que mais surpreendeu positivamente, quase o dobro do segundo par internacional. Próximo do encerramento na sexta-feira ela foi negociada a R$ 5,30, em queda de 1,92% aprox. na semana.

OUTROS PONTOS IMPORTANTES…

Setor de tecnologia

As companhias de redes sociais foram as mais afetadas na última semana, sendo destaque as ações do Facebook e Twitter que caíram 8,6% e 12,5% respectivamente. Entre os motivos está o boicote conjunto das plataformas contra Donald Trump, liderado pelo Facebook, depois Twitter, Youtube e demais. A alegação deles para aplicar tal bloqueio ficou por conta da possível incitação do presidente a atacar o Capitólio na última semana.

Essa represália não foi bem recebida pelo mercado, segundo especialistas em política de tecnologia, porque poderá aparecer como prova contra as empresas em futuras audiências antitruste.

Fonte: CNBC

As grandes empresas de tecnologia já têm sido alvo de diversos processos nos EUA e na Europa. A própria chanceler alemã, Angela Merkel, criticou a decisão do Twitter de banir o presidente dos EUA e disse que considera problemático que essas organizações tenham tanto poder sobre as opiniões públicas.

Renda fixa e inflação

Fonte: Thedailyshot

Divulgado na última quarta-feira, o índice de preços ao consumidor dos EUA subiu em dezembro em meio a um aumento no custo da gasolina. O Departamento do Trabalho disse nesta quarta-feira que seu índice de inflação aumentou 0,4% no mês passado, após ganhar 0,2% em novembro. Um salto de 8,4% nos preços da gasolina foi responsável por mais de 60% do aumento do CPI. O setor de serviços, que responde por mais de dois terços da economia dos Estados Unidos, foi o mais atingido pelo vírus. O Federal Reserve acompanha os preços do núcleo de despesas de consumo pessoal (CPI) para sua meta de inflação de 2%. O índice de preços está hoje em 1,4%.

As leituras da inflação do mês passado estavam em linha com as expectativas dos economistas. A divergência principal está nas projeções futuras. O banco Citi comparou as expectativas de curto e longo prazo, demonstrando que espera que os preços subam mais nos Estados Unidos, à medida que novos estímulos vão sendo injetados na economia.

Fonte: Thedailyshot

Entretanto, este não é um consenso entre economistas. Alguns acreditam que a inflação ultrapassará sua meta, citando os quase US $ 900 bilhões de alívio da pandemia adicional aprovado pelo governo no final de dezembro, e os novos estímulos fiscais do governo do novo presidente Joe Biden (anúncio de 1,9 Tri.) e do Congresso controlado pelos democratas.

Já outros economistas esperam que as pressões sobre os preços permaneçam benignas, argumentando que os fabricantes têm capacidade limitada para repassar o aumento dos custos de produção aos consumidores, com pelo menos 19 milhões de americanos com seguro-desemprego. O estresse do mercado de trabalho também está reduzindo o crescimento dos salários, enquanto as altas taxas de vacância de aluguel provavelmente conterão a inflação dos aluguéis.

No entanto, todos concordam que a inflação anual aumentará nos próximos meses, à medida que as leituras fracas relacionadas ao coronavírus em março, abril e maio do ano anterior saiam do cálculo.

Equity – Ações

Muito se discute se o mercado de ações americano está caro ou barato. De fato, ano passado o mercado parece não ter ligado para a pandemia e todas as bolsas americanas subiram. O Dow de 30 ações fechou o ano de 2020 com alta de 7,3%, e o S&P 500 subiu 16,3%. Mas o verdadeiro destaque do último ano foi o Nasdaq, que subiu 43,6%, seu maior ganho anual desde 2009. O desempenho superior do Nasdaq veio com investidores e traders preferindo empresas do setor de tecnologia, menos sensível a economia real.

Fonte: Thedailyshot

O apoio fiscal e monetário sem precedentes para a economia – juntamente com o desenvolvimento e distribuição de várias vacinas Covid-19 – ajudou o mercado a se recuperar da sua queda massiva para negociar de volta em seus máximos históricos. Olhando os lucros futuros P/E de 12 meses, podemos notar que estamos negociando próximo ao patamar histórico de 2001, auge da crise da bolha .COM.

Fonte: Thedailyshot

Entretanto, apesar do dinheiro ter fluido em parte para o mercado de ações, principalmente via pessoas físicas que ficaram em casa e começaram a se preocupar mais com finanças, quando analisamos o panorama geral podemos notar que boa parte do dinheiro migrou realmente para Bonds e Money Market, isto é, títulos de renda fixa.

Fonte: Isabelnet

Se os lucros projetados futuros são melhores do que as expectativas e temos tanto dinheiro acumulado em títulos de renda fixa, apoiado por injeções massivas dos Bancos Centrais nos bancos privados, uma hora esse fluxo pode alterar e apoiar ainda mais o crescimento das bolsas de valores. Ainda mais que os juros devem ficar baixos por longos períodos. Naturalmente correções de curto prazo são normais, mas o panorama geral de longo prazo pode ser visto como um copo meio vazio, ou, como eu prefiro, um copo meio cheio.

Lembre-se de que retorno passado não é garantia de retorno futuro e que o mercado muda suas perspectivas e premissas de forma muito rápida e imprevisível.

Até mais,

Guilherme Zanin