AveNews

VISÃO DO ESTRATEGISTA

RESUMO

Depois de um começo de semana animado, o jogo virou e tivemos 4 dias de queda no mercado americano. Normal. A bolsa sobe, mas também cai. Qual seria o motivo? Os resultados? Tivemos o pontapé inicial da safra de balanços com os bancos reportando números fortes e, inclusive, superando as expectativas do mercado – comentamos em nosso podcast diário Bom Dia USA. Alertei exatamente para esse risco na semana passada:

Para o segundo trimestre existe uma expectativa muito grande de números bastante robustos. Existem duas formas de ver isso: pelo lado positivo, de que existe um otimismo com a atividade econômica e o desempenho das empresas, ou pelo lado do risco, ou seja, expectativas elevadas podem levar a realizações no mercado.

O mercado adotou a segunda alternativa, com expectativas muito elevadas – na média espera-se um crescimento de lucros de 64% para as empresas do S&P 500, frente ao 2T20. Nesse cenário, mesmo as surpresas positivas não foram suficientes para animar o mercado. Fora isso, tivemos dados de inflação que assustaram pela ponta positiva mostrando que ela tem sido mais resiliente e menos transitória do que se imagina. Isso fez, inclusive, com que as autoridades monetárias mudassem marginalmente o tom dos seus discursos e sua postura sobre a inflação (vide fala da secretária do Tesouro Americano Janet Yellen), ainda que sigam mantendo sua política monetária inalterada.

Nesse contexto o Dow Jones teve queda de -0,52%, o S&P de -0,97% e o Nasdaq encerrou a semana com queda de -1,87%.

DOIS CONSELHOS DO ORÁCULO CONTRA INFLAÇÃO

Se temos inflação (um fato) e se ela continuar (uma perspectiva, ou possibilidade) o que podemos fazer com nossos investimentos? Já disse aqui que penso que a melhor forma de se ganhar dinheiro com a inflação atual é simplesmente a ignorando. Ainda assim é sempre bom beber na fonte dos mais experientes, especialmente do Oráculo de Omaha, Warren Buffet, que nos dá dois conselhos:

- Em 2009, no final da grande crise imobiliária ele disse na reunião anual de acionistas da Berkshire Hathaway que a melhor coisa que uma pessoa pode fazer para se proteger contra a inflação é investir em si mesmo buscando aprimorar suas habilidades e trabalhar para estar no topo do seu ramo de atividade. “Se você é o melhor professor, se você é o melhor cirurgião, se você é o melhor advogado, você receberá sua parte no bolo econômico nacional, independentemente do valor de qualquer que seja a moeda,” (CNBC).

- O segundo melhor curso de ação para se proteger contra a inflação, diz Buffett, é possuir uma parte de “um negócio maravilhoso”. Isso porque não importa o que aconteça com o valor do dólar, o produto da empresa ainda estará em demanda. Ele usa um de seus próprios investimentos como exemplo: “Se você é dono da empresa Coca-Cola, vai receber uma determinada parcela do trabalho das pessoas daqui a 20 anos e daqui a 50 anos pelo seu produto e isso não faz diferença o que aconteceu com o nível de preço”. Isso porque as pessoas ainda pagarão pelos produtos de que gostam.

JUROS PARA CIMA, BOLSA PARA BAIXO…SERÁ?

Deixando o campo filosófico de lado e indo para uma análise mais prática, uma inflação resiliente, ao menos em tese, tenderia a empurrar os FED para aumentar juros e isso é visto como potencialmente negativo para o mercado. A velha máxima do “juro para cima, bolsa para baixo”. Será?

Essa relação, embora pareça lógica, não é confirmada por dados históricos. Andrew Berkin publicou um artigo intitulado “O que acontece com as ações quando as taxas de juros sobem”. Olhando para 90 anos de dados, o S&P 500 subiu, em média, 10,8% quando os rendimentos dos títulos americanos caíram e subiu 12,2% quando os rendimentos dos títulos aumentaram. Ele vai além separando os períodos por quintis em que os rendimentos mais aumentaram e mesmo assim o S&P 500 ainda ganhou 9%, em média.

Interessante, não?

QUEM FALOU EM JUROS PARA CIMA?

Fora isso, apesar dos temores com inflação, vemos a curva de juros pouco alterada. Em outras palavras, os dados de inflação (linha azul) não conseguiram mexer com as expectativas de juros (linha branca) dos agentes que seguem bem baixas, como mostra o gráfico abaixo.

Ohm Research, John Authers

Tem várias explicações para isso.

(i) A inflação é vista realmente como transitória, como prega o FED. Inclusive, nesse sentido, pesquisa recente do Merril Lynch mostra que mais gestores concordam com essa ideia;

The Daily Shot.

(iii)Tecnologias que são deflacionárias a médio/longo prazo;

(iv)Investidores japoneses e europeus buscando yield compram títulos americanos;

(v)Receio com o avanço da variante delta da Covid

E esses são apenas algumas das justificativas.

IMPACTO NAS TECHS?

E se os juros longos (treasury de 10 anos) não sobem, as empresas tech se beneficiam, em especial as big techs que também funcionam como empresas mais sólidas e supostamente mais estáveis em períodos de incertezas. Talvez, por isso, elas têm performado bem nos últimos 30 dias comparativamente ao resto do mercado.

Market Watch.

ABAIXO DAS MÉDIAS…

Apesar das altas recentes de algumas Big Techs, em geral, poucas empresas estão hoje negociando acima dos seus preços médios dos últimos 50 dias, o que indica que não estão nas máximas. Abaixo um gráfico que traz essa informação segregado de forma setorial.

Liz Ann Sonders.

MEDO?

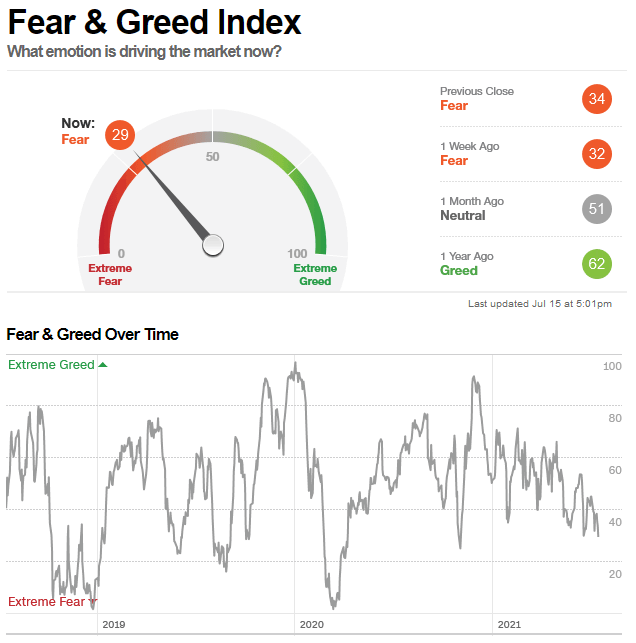

E chama atenção também que o Fear and Greed Index esteja no território do medo. Tradicionalmente um bom momento para quem pensa em começar a investir.

IsabelNet.

SAFRA DE BLANÇOS CONTINUA

E para não deixar passar batido, vale lembrar que a safra de balanços segue nessa semana, com diversas empresas bem conhecidas de todos divulgando seus números. Abaixo o calendário do mês, pela Earnings Whispers:

Earnings Whispers.

Aquele abraço!

William Castro Alves