AveNews

VISÃO DO ESTRATEGISTA

Olá, pessoal!

Hoje quem escreve é Guilherme Zanin e vamos juntos dar uma olhada nos principais acontecimentos do mercado internacional.

FOGUETE AMERICANO

Não foi apenas Jeff Bezos quem decidiu voar para lugares mais altos. A bolsa de valores americana também tem trajetória ascendente. Na semana passada tivemos o S&P500 e o Nasdaq renovando máximas históricas, enquanto a bolsa brasileira sofreu, mostrando o descompasso entre as economias desenvolvidas e os mercados emergentes. No gráfico abaixo podemos notar a diferença entre os índices ao longo de 2021:

Trading View

IBOVESPA SOFRENDO…

Uma matéria divulgada na semana passada pelo Valor Econômico ganhou destaque na mídia ao ressaltar que a bolsa brasileira apresenta a pior performance do mercado internacional. Seja por causa do cenário político conturbado em 2022, ou a inflação elevada de forma disseminada na economia, o medo local permeia o mercado e tem afugentado os investidores.

Valor Econômico

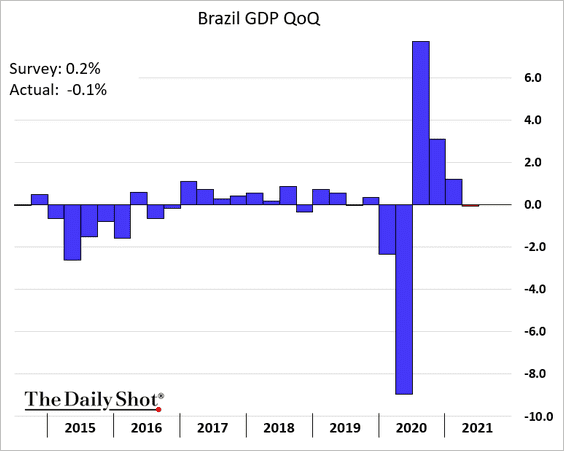

Para corroborar com este cenário negativo, ainda tivemos a divulgação dos dados do PIB brasileiro referentes ao 2º trimestre. Em meio a uma recuperação global pós-pandemia, o Brasil demonstra inesperadamente um recuo trimestral, mostrando que mesmo com um ritmo de vacinação elevado e reabertura da economia, o país demora para conseguir engrenar o crescimento de forma concisa.

The Daily Shot

FUGINDO DO BRASIL E INDO PARA O EXTERIOR…

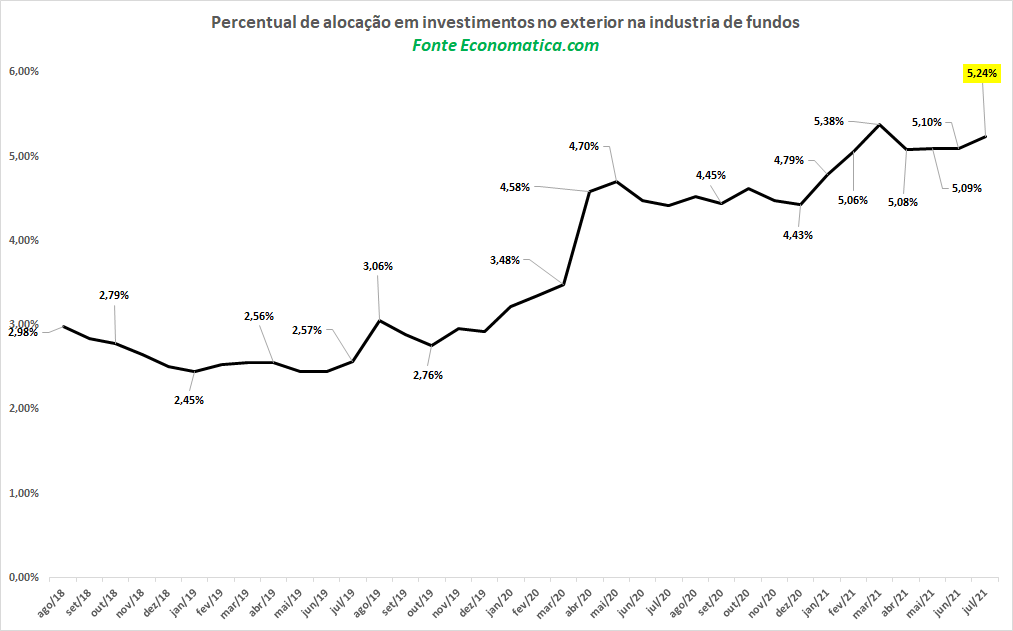

Exatamente por entender que o cenário interno está conturbado, os grandes gestores de recursos brasileiros têm incrementado a exposição das suas carteiras a ativos internacionais. Um mapeamento realizado pela Economatica dá uma dimensão desse movimento. Em julho, 5,24% dos recursos sob gestão do setor estavam em investimentos no exterior, o maior percentual da série histórica, e o volume financeiro alocado pelos fundos lá fora alcançou R$ 316,3 bilhões, 29,2% superior a dezembro de 2020 e 37,9% acima da cifra observada em julho do ano passado.

Economatica

MAS E A BOLSA AMERICANA NÃO ESTÁ CARA?

Como todo bom economista, tendo a responder sempre com “depende”. No entanto, sendo mais conciso, existe um gráfico que mostra que uma tendência voltada ao “não”. Veja os preços absolutos do S&P500 em verde (cotação que você vê no mundo real) versus o preço ajustado pela inflação monetária M3, em vermelho:

Inflation Chart

Você vê normalmente apenas linha verde, pois estes são os preços nominais, mas veja a linha vermelha ajustada em 2008, quando houve a Crise Financeira e em 2020, na pandemia. Esses foram momentos em que o Federal Reserve e outros bancos centrais começaram a imprimir dinheiro para salvar as economias. Ajustado à inflação, o S&P500 mal se recuperou desde 2007. Apesar de termos impresso mais dinheiro hoje do que na época, nossa base monetária era menor. Se a bolsa americana atingir recordes em termos absolutos, no relativo ainda teríamos muito chão para recuperar.

E SE NÃO ESTÁ CARO, O QUE PREOCUPAÇÕES DO MERCADO…

Você quer saber o que tira o sono dos gestores dos grandes fundos de investimento?

Vamos começar observando uma pesquisa realizada com eles relacionada aos “riscos de cauda”, ou seja, que podem impactar significativamente o mercado nos próximos meses.

The Daily Shot

No estudo do BOFA, o principal temor dos investidores ainda é a inflação, mas em menor magnitude que o mês anterior. Essa queda demonstra que o mercado está olhando os números elevados, mas entende que este risco pode estar sendo mitigado à medida que novos dados vão sendo divulgados. E o mesmo vale para o segundo lugar, o chamado risco de taper tantrum. Mas afinal, o que é este Taper Tantrum?

Hedge Eye

Para quem não conhece, o taper tantrum se refere ao pânico de 2013, desencadeado porque os investidores descobriram que o Federal Reserve estava lentamente reduzindo em seu programa de flexibilização quantitativa (QE). Isso levou o mercado a elevar as taxas de juros e as ações acabaram sofrendo no curto prazo daquele período.

O medo de que isso possa acontecer novamente levou o presidente do FED, Jerome Powell, a acalmar antecipadamente os mercados na semana passada em Jackson Hole. Entretanto o principal catalizador para os investidores eram os dados do Payroll divulgados nesta sexta-feira.

CNBC

Os números de empregos divulgados pelo Payroll mostraram que a economia americana adicionou apenas 235.000 novos postos em agosto e a taxa de desemprego caiu de 5,4% para 5,2%. Os economistas esperavam que 720.000 empregos fossem criados nesse período, além do salto de 0,6% na média da remuneração horária também ter surpreendido.

Ao reportar uma inesperada desaceleração no ritmo de criação de empregos em agosto, os números sinalizam que o Federal Reserve pode ter ao menos uma probabilidade de reduzir seu programa de compra títulos agora em setembro, enquanto espera para ver se isso é apenas uma reação temporária ao surto de Covid no verão americano, ou um problema mais profundo para a economia. Isso pode fazer com que os estímulos monetários continuem a empurrar o mercado de capitais para cima e a taxa de juros americana continue baixa, não ocorrendo, então, o taper tantrum.

SEMANA POSITIVA, NOVIDADES POSITIVAS!

Encerramos semana passada com notícias muito otimistas aqui na Avenue: saiu a lista de espera para o nosso cartão virtual. Se você for cliente, basta se logar no site e verá uma nova aba de banking. Siga o passo a passo e ao longo das próximas semanas você receberá o seu acesso, sem custo e nenhuma taxa de anuidade. Se você já era um investidor global, agora você terá uma vida financeira completae global, então não perca essa oportunidade!

Veja aqui mais informações:

Era isso pessoal, aquele abraço e uma ótima semana!

GUILHERME ZANIN