AveNews

CONVERSANDO SOBRE JUROS, MERCADO IMOBILIÁRIO E ALOCAÇÃO

NÃO SE DISTRAIA…

Semana passada comentei que as quedas que víamos no mercado americano requeriam do investidor calma e ponderação. Afinal, a renda variável varia e, durante as quedas, sempre somos bombardeados de notícias que pregam o fim do mundo. Aliás, uma frase superinteressante é a seguinte:

“O mercado de ações é uma distração enorme para quem quer investir”

Em outras palavras, todos os eventos que nos cercam diariamente – aumentos de juros, retirada de estímulos, China regulando mercados, entre outros – geram oscilações de curto prazo que podem te distrair do foco da atividade de investimentos, que é o de aguardar e ter paciência para que seus investimentos maturem.

Veja, por exemplo, que passada uma semana já vimos os índices americanos ensaiarem uma recuperação. Da máxima à mínima, o S&P caiu cerca de 5%, algo normal e que vai acontecer mais vezes. Por isso, é importante estar preparado.

E agora vamos lá saber o que se passa no mercado.

JUROS NOS EUA

O grande evento dessa semana foi a decisão de juros nos EUA – que se manteve inalterado – e o comunicado do seu presidente pós decisão. Em linhas gerais tivemos um pouco mais do mesmo, mas valem aqui alguns destaques:

- Mais dirigentes do FED veem espaço para aumentos de juros em 2022 e 2023, o que o mercado chama de Hawkish – abaixo comento mais;

- O FED elevou as projeções de inflação, mas segue a vendo como temporária;

- O tão esperado tapering ficou para novembro, mas ainda sem uma definição sobre qual será a velocidade de redução de incentivos (compra de títulos) e isso deve ser anunciado na reunião de novembro. Uma reportagem da CNBC resume bem os principais pontos – confira.

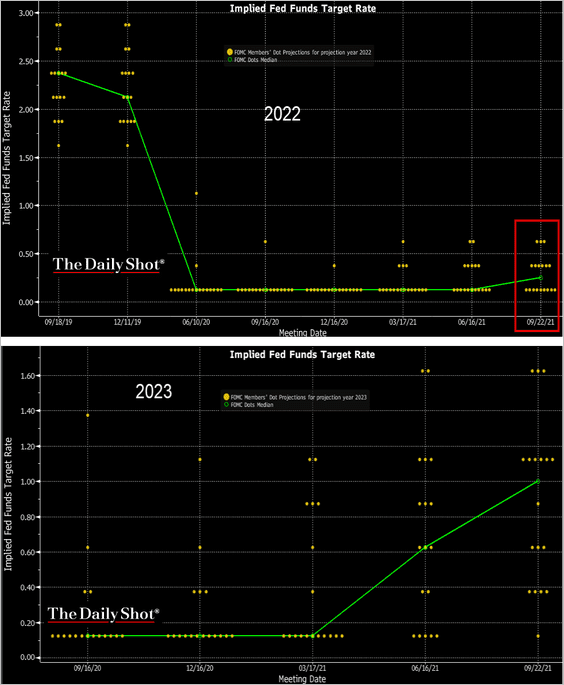

Sobre a revisão dos juros, os gráficos abaixo representam as expectativas de diferentes dirigentes do FED a respeito de sua trajetória. Cada ponto é a opinião de um dirigente diferente. A junção dessas diferentes opiniões ajuda a criar uma “curva” de expectativas acerca dos juros que balizam o mercado.

Por que isso é importante? Porque os juros americanos nada mais são do que o preço do dólar. Quando eles sobem, em tese, é como se o dólar ficasse mais caro ao redor do mundo. Fora isso, esse aumento nas expectativas de juros tem influência em diferentes setores, em especial no financeiro, e isso ajuda a explicar o bom desempenho dos diferentes segmentos do setor nos últimos dias.

MERCADO IMOBILIÁRIO

Fora isso, essa semana foi importante para fazermos uma leitura do mercado imobiliário americano. Além de relevante para a atividade econômica, esse é um setor importante para geração de emprego. Do que vi de seus números, o setor vai bem. Tivemos dados de vendas de casas novas e de licenças para novas construções e ambos seguem bem acima de outros anos – vide gráficos abaixo.

E isso é resultado de uma demanda muito forte, vide gráfico abaixo, e que não encontra um estoque de imóveis suficiente.

Já o que o gráfico abaixo nos diz é que mantido o ritmo de venda atual, em menos de 3 meses todo o estoque de imóveis seria consumido.

Como consequência, há um aumento de preços dos imóveis vendidos nos EUA. Em média, esse aumento foi de 13% em 2021 frente a 2020 – vide gráfico abaixo.

O lado bom dessa história é saber que o mercado segue forte e isso ajuda a contrabalancear a esperada desaceleração da economia americana.

ALOCAÇÃO NO MERCADO AMERICANO

Para acabar, gostaria de falar de um tema mais amplo e que, até mesmo, foge do escopo de nossa newsletter semanal, mas acredito ser relevante aos investidores globais.

Essa semana surgiu a seguinte pergunta em minhas redes sociais (@willcastroalves no Instagram ou Twitter):

Faz sentido alocar um percentual relevante da minha carteira em um índice, como S&P 500 ou Nasdaq, através de um ETF e no restante dos meus assets fazer o chamado “stock picking”, ao invés de focar apenas na escolha de ativos?

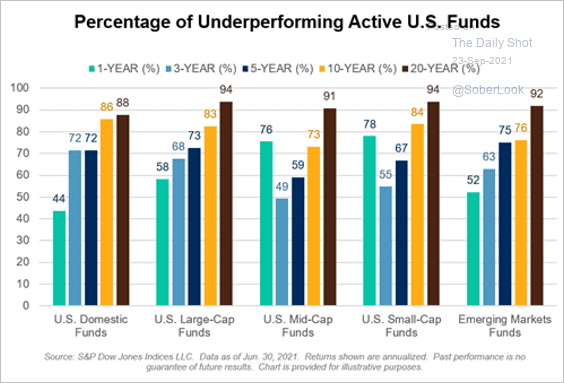

E entendo que esse questionamento faça sentido, porque em mercados mais eficientes – onde você tem um número maior de players operando – torna-se mais difícil superar a média, ou torna-se mais difícil encontrar boas assimetrias. Veja, por exemplo, que mesmo quando analisamos a performance de investidores profissionais ou fundos de investimento isso é uma verdade. O gráfico abaixo compara essa performance em diferentes janelas.

Em suma, em prazos mais longos, pouquíssimos são os gestores que conseguem superar o mercado. Dito de outra forma, o gestor pode superar o índice por 1 ou 2 anos, mas com o passar dos anos e de forma continuada, isso torna-se mais complexo.

Era isso pessoal, aquele abraço!

WILLIAM CASTRO ALVES