AveNews

O QUE ESPERAR DO EARNINGS SEASON QUE VEM AÍ

Essa semana que se inicia teremos de fato o pontapé inicial da safra de balanços. Entendo que os investidores fiquem muito preocupados com as notícias macroeconômicas ou as diferentes coisas que afetam o mundo hoje e, sem dúvida, isso é importante. No entanto, também é muito importante prestar atenção nos resultados trimestrais das empresas. Penso, inclusive, que esse pode ser um trigger para movimentações mais bruscas no mercado, em especial no tradicionalmente volátil outubro.

Agenda.

Vale começar situando o leitor acerca do que esperamos para essa semana em termos de resultados trimestrais. Na quarta-feira (dia 13), o JP Morgan (maior banco dos EUA em valor de mercado) divulgará seus números; junto a ele, teremos a Delta Airline (segunda maior empresa aérea dos EUA) e a Blackrock (maior gestora de recursos do mundo). Na quinta, será a vez do mercado descobrir os números do Bank of America, Citigroup, Wells Fargo, Morgan Stanley, US Bancorp, além da UnitedHealth (maior empresa de saúde do mundo) e das farmácias WalgreenBoots. Para encerrar a semana, temos o Goldman Sachs, General Eletric, VFC (dona das marcas Timberland, North Face, Vans, entre outras) e a Prologis (simplesmente o maior fundo imobiliário de galpões do mundo).

O calendário sumariza o que veremos nos próximos 30 dias:

Earning Whispers

E as expectativas?

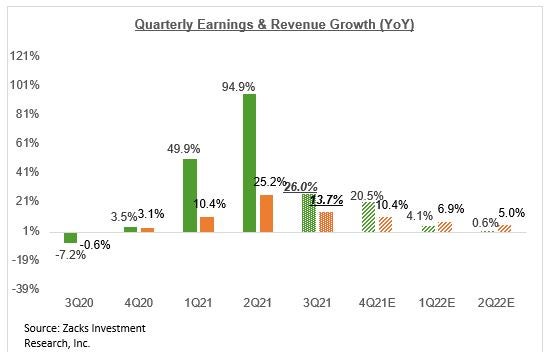

De forma agregada, as empresas devem seguir reportando números bem fortes na comparação anual – vale lembrar que a base ainda é fraca (junho a agosto de 2020). No entanto, já com desaceleração frente ao 2T que marcou o pico da atividade aqui nos EUA. O mercado hoje trabalha com uma expectativa de crescimento de lucros de +26% e de receitas de +13% para as empresas do S&P 500. Para as small caps (empresas do S&P 600 com menos de 4BI de capitalização de mercado), a inflexão esperada é maior, com lucros crescendo 43% e receitas 16%.

Nasdaq

Em se tratando de resultados, o que importa para o curto prazo é tamanho das surpresas e o guidance das empresas. Mercado vai olhar com muito cuidado sobre o impacto nos resultados das crescentes pressões de custo em meio a interrupções na cadeia de suprimentos e escassez de mão de obra/material, porque isso pressiona margens.

E os bancões?

Falando especificamente dos bancões (bancos de maior valor de mercado) que abrem a safra na semana que vem, eles devem reportar um crescimento de lucro bem mais moderado, uma vez que grande parte das reversões de provisões já foram contabilizadas nos últimos trimestres. Em relação aos bancos, o foco deve recair nas recompras de ações e nos dividendos. Além disso, as divisões de banco de investimento devem entregar ganhos elevados graças a um aumento nas operações de aquisições e IPOs; tivemos também fortes volumes de negociações de ações que ajudam nas mesas de ações e derivativos; e, por fim, o mercado vai observar se houve aumento nos empréstimos comerciais e industriais – havia desacelerado no último trimestre e também porque funcionam como proxy para recuperação econômica.

ENQUANTO ISSO NA ECONOMIA…

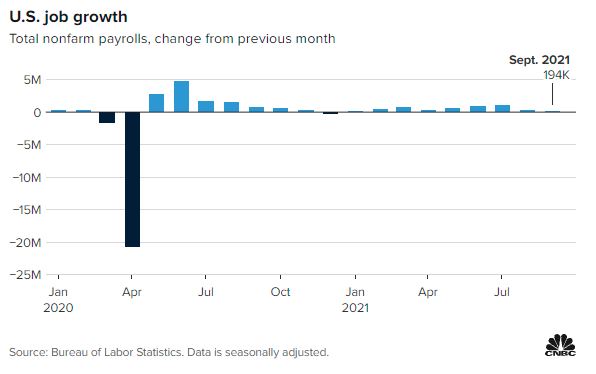

Fora os resultados, cabe aqui falarmos um pouco do relatório de emprego que saiu na sexta-feira e decepcionou o mercado. Esperava-se que fossem criados 500 mil postos de trabalho em setembro, quando na verdade o número foi de apenas 194 mil – vide gráfico.

CNBC

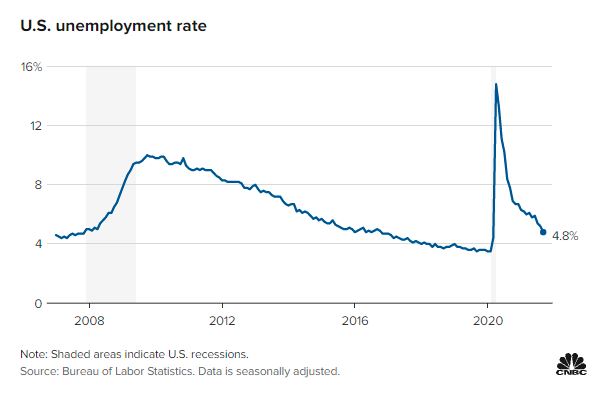

O que explica tamanha divergência? Uma redução no volume de mão de obra de serviços ligados ao governo, algo que o mercado interpretou como positivo, ou seja, o dado mais fraco não foi oriundo de um setor privado mais fraco. O número anunciado foi prejudicado por uma queda de 123.000 postos de trabalho do governo, enquanto o setor privado criou 317.000 vagas. Fora isso, a abertura do dado mostrou uma geração de empregos relevante em setores importantes, como turismo, serviços e transportes. Não obstante, ao longo da semana tivemos o dado de pedidos de auxílio desemprego e ADP, que surpreenderam positivamente o mercado. Por fim, apesar da menor criação de empregos, a taxa de desemprego americana seguiu caindo.

CNBC

Mesmo com o número fraco, a leitura foi positiva e inclusive ajudou os mercados americanos a encerrarem a semana no território positivo.

POR ÚLTIMO, MAS NÃO MENOS IMPORTANTE…

Por último, mas não menos importante, um comentário sobre o dólar, que atingiu máxima desde abril e encerrou a semana acima dos R$ 5,50. Essa semana tivemos o dado de inflação no Brasil medido pelo IPCA. O gráfico abaixo mostra a evolução e o distanciamento desta para a meta do Banco Central.

Banco Central do Brasil

Uma inflação de 2 dígitos certamente preocupa. Tenho falado que a inflação que percebemos aqui nos EUA é exportada para o mundo através dos produtos e serviços importados. Numa economia globalizada, mais e mais esses encadeamentos se fazem presentes. Dado que seguimos vendo a persistência dessa inflação aqui nos EUA, talvez a tese de arrefecimento da inflação no Brasil não se materialize. E dado que um dos determinantes de taxas de câmbio entre 2 países se dá pelo diferencial de inflação entre eles, fica difícil ver por que o dólar iria se desvalorizar frente ao real. Em outras palavras, o que estou dizendo é que: enquanto a inflação no Brasil estiver mais alta que nos EUA, em tese, deveríamos ver a moeda americana se valorizar (dólar ficar mais caro). Obviamente, existem outros fatores que podem contrabalancear isso – superávits na balança comercial, aumento de juros no Brasil, etc.

Ainda assim, deve fazer você pensar: esperar o dólar se desvalorizar para começar a investir nos EUA é uma tolice.

Era isso pessoal… Me sigam nas redes sociais – @willcastroalves no Twitter ou Instagram.

Aquele abraço!

WILLIAM CASTRO ALVES