AveNews

RISCO X RETORNO NO BRASIL E EUA

Vamos começar falando aqui da mais famosa relação do mercado financeiro, aquela “aula 1” para quem está começando: risco versus retorno. Aquilo que aqui nos EUA chamamos de trade off entre obter mais retorno sob pena de estar correndo mais riscos.

Todo investidor é remunerado exatamente pelo risco que está correndo. O sujeito que resolve abrir um negócio por exemplo, assume o risco de o negócio não dar certo e perder seu capital. Não é muito diferente do mercado de capitais, onde o retorno potencial aumenta conforme o risco. Sendo assim, baixos níveis de incerteza tendem a gerar baixo potencial de retorno e altos níveis de incerteza tendem a gerar alto potencial de retorno. Acho que não preciso me aprofundar mais.

Trazendo para realidade do investidor brasileiro, temos duas alternativas: investir no Brasil ou investir nos EUA, por exemplo. Onde você imagina ser mais arriscado investir? O mundo todo vê o Brasil com um mercado de maior risco, seja por questões econômicas, políticas ou mesmo por instituições menos sólidas. Sendo assim, seria razoável supor que o investidor que se arrisque a investir no Brasil seja remunerado por esse risco que corre. Da mesma forma, apostar em um único setor seria mais arriscado que investir num portfólio mais diversificado.

Fizemos um estudo aqui analisando diversos setores da bolsa americana, bem como os índices americanos e o Ibovespa (em Reais e em Dólares) ao longo de 10 anos. Para o risco usamos o desvio padrão como uma forma de medir o quanto o capital investidor oscilaria.

O estudo mostra que nos últimos 10 anos, o risco de se investir no Brasil – nesse caso, consideravelmente alto – não foi compensado por retornos extraordinários, seja ele em reais ou dólares. Isso não quer dizer que os próximos 10 anos serão assim. No entanto, o fato demonstra que aquela ideia que muitos investidores ainda têm de que o mercado brasileiro remunera mais pelo risco incorrido, ao menos nos últimos 10 anos, não aconteceu.

BALANÇOS E MAIS BALANÇOS…

Bom, mas indo para o nosso dia a dia de mercado americano, essa semana tivemos literalmente uma enxurrada de balanços corporativos, inclusive, com as maiores empresas do mundo divulgando seus números. Se você perdeu, não se preocupe, fizemos um resumo de todos os balanços que analisamos até aqui, só clicar nesse link aqui. Fora isso, em nosso podcast comentamos também. Fazendo uma análise geral tivemos até agora 3 tônicas muito presentes nos resultados, citando exemplos:

Demanda forte que sustenta números fortes

A CEO da Hershey’s, Michele Buck, disse: “Estamos aumentando o guidance de vendas e lucros de 2021 para refletir a elevada demanda do consumidor em todos os mercados que coletivamente, devem mais do que compensar os custos mais altos da cadeia de abastecimento e inflação.”

O CEO da Ford comentou algo semelhante, comentando sobre uma forte demanda por produtos mais novos, como o Bronco SUV e o Mustang Mach-E. Já o CEO da 3M, Mike Roman, resumiu o trimestre quando disse: “A demanda do mercado final permanece forte e navegamos por interrupções na cadeia de suprimentos”.

A inflação, sendo temporária ou não, tem sido percebida pelas empresas

O CFO da Procter & Gamble, Andre Schulten, disse que a empresa vai elevar os preços de certos produtos nas categorias de beleza, higiene bucal e cuidados pessoais para lidar com a inflação. A rede de fast-food mexicana, Chipotle, percebeu um resultado melhor que o esperado pelo mercado, mas porque conseguiu aumentar os preços do seu menu. O CEO da Sherwin Williams, John G. Morikis, disse que: “Continuamos implementando aumentos de preços para compensar os custos mais altos das matérias-primas em toda a empresa”.

Com isso, vimos alguma redução de margens de lucro operacional. Mas a boa notícia é que nada tão drástico. No 1T elas haviam sido recordes em 13,5%, no 2T caiu para 13% e agora estão em 12,5%. O problema, ou a dúvida, é até quando as empresas vão conseguir manter reajustes de preços para segurar suas margens.

Problemas nas cadeias de suprimentos têm sido uma constante

O problema da cadeia de suprimentos envolve diversos outros, incluindo a escassez de semicondutores, custos mais elevados de commodities, escassez de trabalhadores e congestionamento portuário. O CEO da Apple, Tim Cook, disse que os problemas da cadeia de suprimentos custaram à empresa US$ 6 bilhões, devido à escassez de chips e interrupções de fabricação relacionadas ao COVID no sudeste asiático. A Amazon viu uma explosão de custos e a empresa entregou um resultado aquém do esperado. A falta de mão de obra e de problemas na cadeia de suprimentos prejudicou seus estoques, fazendo com que as projeções da companhia para o final do ano ficassem abaixo do consenso do mercado. Algo semelhante ao que a sua concorrente, Shopify, percebeu. A Honeywell, fornecedora de serviços para indústria de petróleo também revisou o guidance do último trimestre para baixo por conta dos problemas nas cadeias de suprimentos.

SURPRESAS?

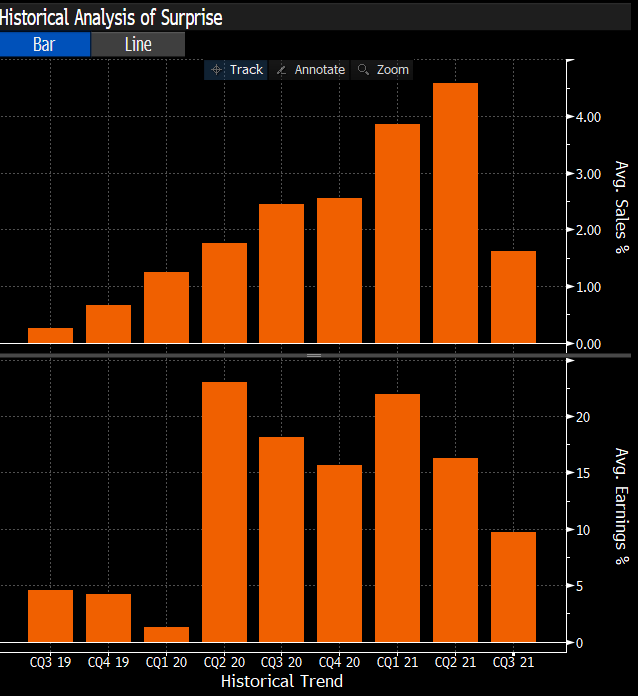

Até aqui vimos um número grande de empresas (cerca de 80%) batendo as estimativas de analistas. No entanto, as surpresas nesse trimestre foram menores. As empresas que reportaram até agora superaram as estimativas dos analistas em cerca de 10% nos lucros, o que foi acima da média histórica, de cerca de 5%, mas bem abaixo dos cerca de 20% para o primeiro e segundo trimestres. E quando olhamos a surpresa para receitas, essa é ainda menor: apenas 1%.

Market Radar

Quando olhamos as maiores empresas de tecnologia, vemos que o nível de surpresa tem diminuído – vale um parêntese aqui de que as expectativas poderiam estar mais calibradas, se um número maior de analistas cobrissem esses papeis.

Not Jim Cramer

Mas os balanços não acabaram. Na verdade, a safra está ainda na sua metade. Veja quantas empresas ainda divulgam seus números nessa semana que se inicia. Portanto, ainda temos muitas águas para rolar.

Era isso pessoal.

Me sigam nas redes sociais – @willcastroalves no Twitter ou Instagram.

Aquele abraço!

WILLIAM CASTRO ALVES