Desaceleração ou recessão?

Desaceleração ou recessão?

Bom dia, investidor. Quem escreve hoje é o Guilherme Zanin.

Na semana passada apresentamos nossa live macroeconômica, abordado os principais temas que permeiam o cenário internacional e os possíveis impactos disso nos seus investimentos. Se você perdeu o conteúdo, vale conferir aqui.

Agora, fazendo uma perspectiva de meio de ano, quando analisamos os principais desafios econômicos em âmbito global, o que está em voga na mente de muitos investidores são os riscos de uma desaceleração econômica e uma possível recessão.

Hedgeye

Pensando em responder se estamos apenas desacelerando ou já entrando em uma recessão, um artigo e um podcast do Morgan Stanley ressaltaram que há muitas incertezas geradas por indicadores ambíguos, mas que o cenário base seria de uma desaceleração acentuada, contudo sem recessão.

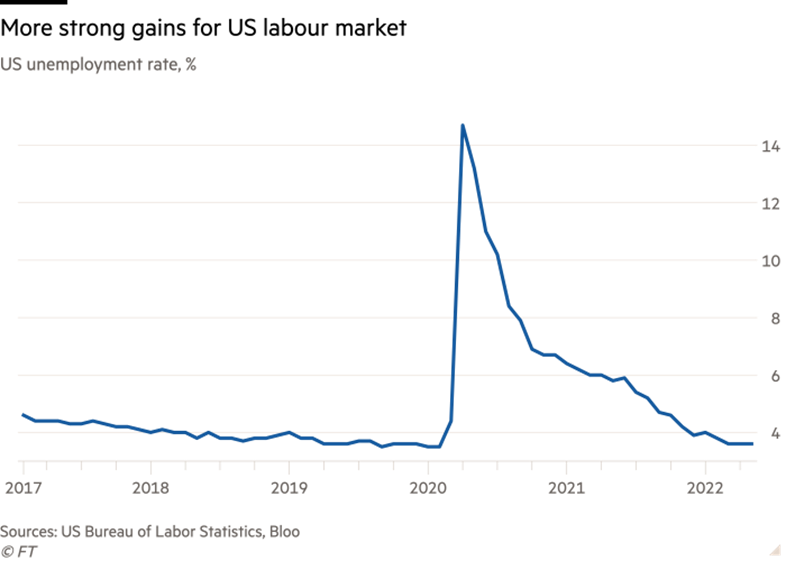

Explicando mais essa linha de raciocínio entre os riscos de desaceleração versus riscos de recessão, é importante ressaltar que diversos dados econômicos parecem positivos. Estamos observando uma das menores taxas de desemprego que já vimos nos EUA em algum tempo. O crescimento salarial é alto e não demonstra sinais de queda.

Financial Times

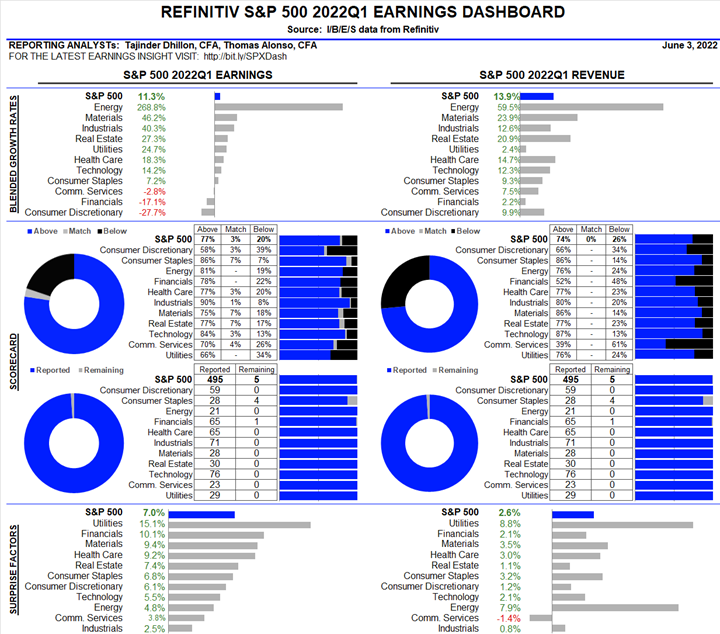

Além disso, das 495 empresas do S&P 500 que reportaram seus balanços até o momento para o 1T de 2022, 77,4% apresentaram resultados acima das expectativas dos analistas. Isso, se comparado a uma média de longo prazo de 66%, mostra que os resultados das companhias ainda estão positivos se comparados a média histórica – e seguem em uma crescente.

Lipper Alpha Insight

Os investimentos setoriais estão sujeitos a uma concorrência acirrada e seus produtos e serviços podem estar sujeitos a rápida obsolescência. Há riscos adicionais associados ao investimento em um setor individual, incluindo diversificação limitada. O desempenho passado pode não ser indicativo de resultados futuros. Os índices não estão disponíveis para investimento direto.

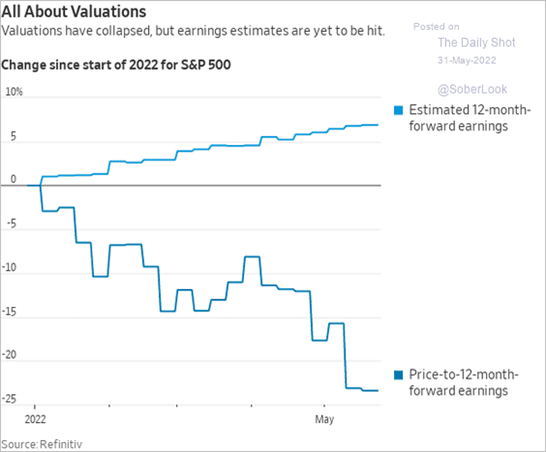

O crescimento da receita a.a do 1T22 foi de 13,9%, com 73,5% das ações reportando números acima das expectativas. Já analisando o crescimento de lucros olhando a janela anual foram de 11,3% para maioria das empresas da bolsa. Note que desde o início do ano os lucros médios das companhias do S&P500 cresceram ininterruptamente, mas os preços das ações do índice e, consequentemente, o seu indicador P/E (price/earnings) vieram a cair.

The Daily Shot

O que explica a queda em 2022 do mercado de ações não são os resultados das empresas, mas sim os seus valuations, que diminuíram. Entre os motivos deste movimento podemos ressaltar a alta dos juros nos EUA, mas também um maior nível de aversão ao risco por parte dos investidores.

O QUE PREOCUPA O MERCADO…

Se os balanços das empresas de capital aberto estão surpreendendo positivamente e o mercado de trabalho continua sólido, o que levaria o crescimento a desacelerar o suficiente para que as pessoas realmente pensem que uma recessão está se tornando mais provável?

Primeiramente, podemos notar que a demanda cresceu, contudo não foi o suficiente para consumir todos os produtos (oferta) das companhias. Os estoques, que eram considerados como um grande risco para a recuperação econômica mundial, por estarem historicamente baixos, segundo os resultados das duas grandes varejistas Walmart e Target, talvez não estejam tão baixos assim.

You Exex

Se os inventários estão elevados temos duas observações importantes: (i) ou as empresas estavam se preparando para um crescimento mais duradouro; (ii) ou a inflação está reduzindo a demanda por bens de consumo. A diminuição do poder de compra é um efeito econômico conhecido em cenários inflacionários e a redução da demanda tende a impactar diversos setores, dentre os quais o mercado é imobiliário (Real Estate) americano, que já começa dar os seus primeiros sinais negativos.

The Daily Shot

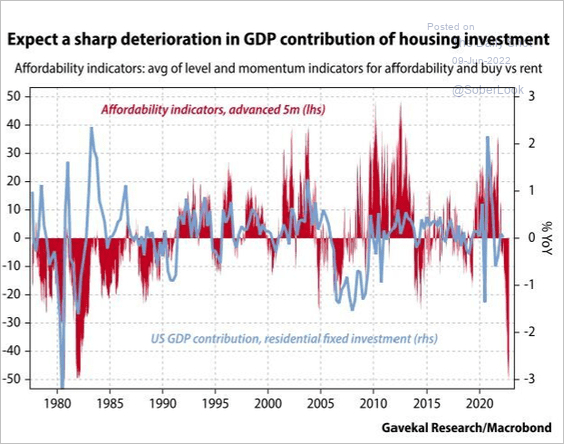

A vendas de casas novas vieram pelo primeiro mês negativas e um dos motivos que podem explicar esta retração seria a elevação da taxas de juros realizada pelo Federal Reserve em março. Com a elevação da taxa básica da economia americana, a principal taxa de hipotecas imobiliárias de 30 anos chegou acima de 5% em abril e maio , maior nível em mais de uma década.

Com o custo das hipotecas mais elevados é natural pressupor que a demanda do mercado imobiliário tenda a cair, e foi exatamente o que vimos. Entretanto, essa deterioração do Real Estate tende a ter um impacto negativo relevante na economia (PIB/GDP) da principal nação financeira do mundo, o que poderia ser indício de uma possível recessão.

The Daily Shot

MOTIVOS PARA SEGUIR COM CAUTELA…

Analisando o cenário econômico internacional, há motivos diversos para ficarmos mais cautelosos. Poderíamos fazer uma longa lista que provavelmente incluiria:

- Inflação se elevando globalmente;

- Elevação da taxa de juros;

- Desaceleração do mercado imobiliário;

- Desaceleração do consumo;

- Conflito na Ucrânia;

- Lockdowns na China;

- Eleições no Brasil.

Dentre outros…

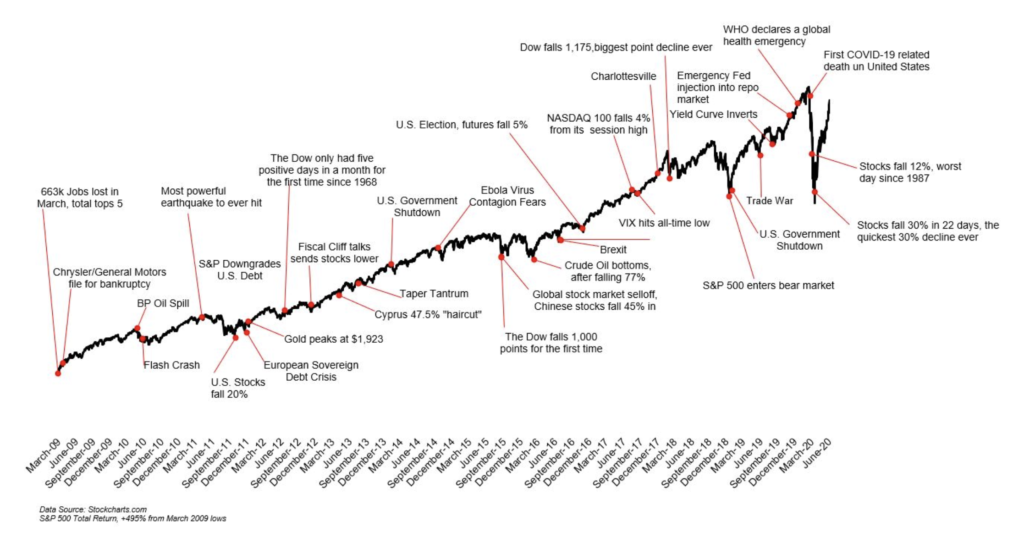

Contudo, ao analisarmos os últimos 10 anos, essa história não é nova e essa narrativa já aconteceu diversas vezes. Note no gráfico abaixo que mesmo com os mais variados motivos para ficarmos cautelosos, a longo prazo o principal mercado de ações americano, S&P500, continuou subindo:

The Irrelevant Investor

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam.

Por fim, é importante ressaltar que rentabilidade passada não é garantia de rentabilidade futura e o mercado pode entrar em uma espiral descendente a qualquer momento.

Agora, motivos para seguir com cautela nunca irão faltar. Quando as coisas estão boas, a tendência é em se preocupar que elas possam piorar. E quando as coisas estão ruins, a tendência é se preocupar de que elas possam piorar ainda mais. É por isso que os ursos parecem tão perspicazes e os touros parecem tão alheios.

Já eu prefiro pensar como Morgan Housel, que escreveu em A Psicologia Financeira: “Poupe como um pessimista e invista como um otimista”.

Era isso pessoal. Me sigam nas redes sociais para mais análises como essa: – Twitter e Instagram.

Aquele abraço,

GUILHERME ZANIN