Uma semana diferente…

O conteúdo desse post você também encontra no podcast GoGlobal.

Lendo a semana…

Semanalmente escrevo essa coluna onde busco tentar entender o que se passa ou o que pode acontecer no mercado, com o intuito de te ajudar no seu caminho enquanto investidor global. Com esse objetivo em mente, volta e meia me pego tentando projetar o que pode vir a acontecer no mercado. Sim, um típico economista tolo…por isso passamos tanta vergonha alheia ao estimar variáveis como PIB e dólar.

Então antes de qualquer coisa, vou aqui ler o que se passou essa semana. Penso que a interpretação dos fatos econômicos nos ajude a entender o racional (ou irracional) das reações de mercado. Não leve ao pé da letra minhas análises aqui, pois qualquer leitura semanal (curtíssimo prazo) de indicadores e precificação de mercado pode se mostrar errônea muito rapidamente. Mas vamos lá…

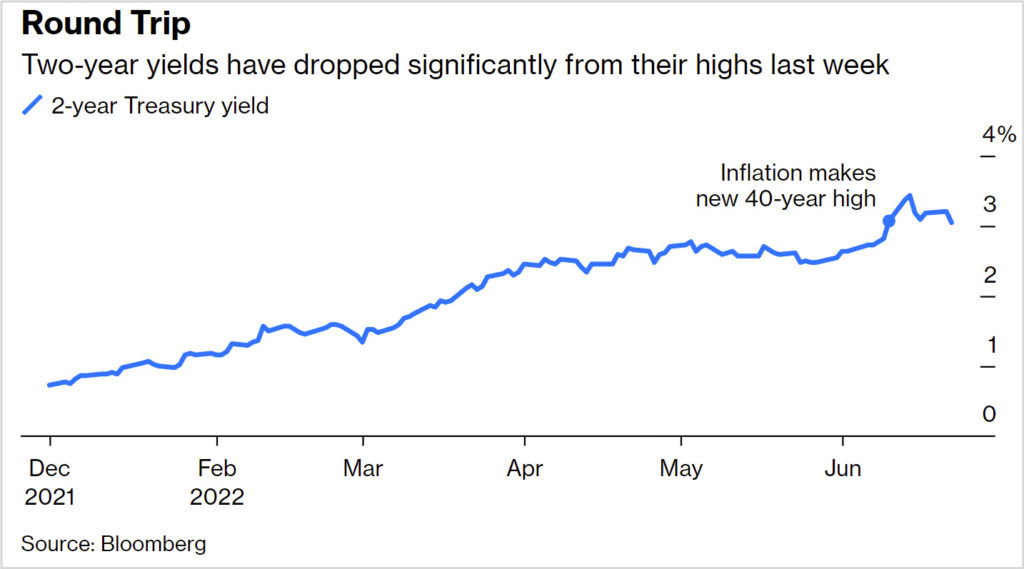

Começo por aquele que tem sido o protagonista do mercado nos últimos meses: os juros americanos. Algo mudou no cenário de inflação? Ao meu ver, nada, mas tivemos declarações do presidente do FED, Jerome Powell, em uma linha mais dovish (derivado de dove, pombo em inglês, que significa a postura das autoridades monetárias em relação a taxas de juros mais conservadoras), o que trouxe certo alívio momentâneo sobre a curva de juros. Basicamente o que ele disse foi trazer a realidade ao fato de que uma recessão nos EUA é uma possibilidade, ainda que não seja uma realidade atual.

Reportagem do NYTimes

Esses comentários, e a percepção pelo mercado de que podemos ter menos crescimento e uma economia desacelerando rápido a ponto de entrar em recessão, movimentou a curva de juros. Abaixo, veja a curva de 2 anos (mais curta), a qual apresentou queda de 3,17% para 3,03% nessa última semana.

Fonte: Bloomberg.

E abaixo, confira o gráfico dos Treasuries de 10 anos nos Estados Unidos. Essa leve queda, ou essa leve precificação para baixo nos últimos dias, tem um impacto enorme, ainda que possa ser temporário.

Fonte: TradingView

Qual a causa desse movimento após os últimos fortes indicadores de inflação?

Essa leve queda trouxe um respiro para o mercado de renda variável, com o S&P 500 (esquerda) e o NASDAQ Composite (direita) apresentando altas na semana, algo raro ultimamente.

Fonte S&P: Investing.com ; Fonte Nasdaq Composite: Investing.com

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Como disse, não sei se esse movimento se mantém. Tirem suas próprias conclusões. Estou apenas narrando fatos, os quais são interessantes. A relação causa-efeito é o que importa aqui, a meu ver.

Seguindo além, outra coisa que me chamou atenção na semana foi a relativização de um cenário dado e estabelecido até então. Como assim? Vimos uma queda nos preços das commodities em nível agregado, e mais detidamente falando do petróleo.

Fonte índice Dow Jones Commodity: Investing.com ; Fonte Petróleo: Investing.com

Ainda é exageradamente cedo para falar em mudança consistente de cenário, mas me chama atenção o primeiro semestre de 2022 ter sido dominado por esse corolário de preços de commodities para cima. Bem como a ideia de uma inflação que não teria espaço para arrefecer porque não havia espaço para correções nos preços das commodities.

Qual a possível leitura agora? Receio de estagflação. Absorção de que o mundo tende a crescer menos e, ao fazê-lo, requerer menos commodities, menos energia.

Será que vamos ver a tônica mudar no segundo semestre? As duas fotos abaixo comparam as diferenças de performance do S&P 500 na semana (de 15/06 a 23/06) e no ano, evidenciando que a semana que passou foi diferente do que temos visto esse ano. Veja os destaques o setor de “Energy” ficou no vermelho (-13,55%), e tivemos algumas altas em segmentos de “Consumer Cyclical” (3,51%), “Real Estate” (+3,50), além da boa performance do setor de “Healthcare” (+4,81%). Bem diferente da fotografia do ano – segundo gráfico abaixo.

Fonte: Finviz

Os investimentos setoriais estão sujeitos a uma concorrência acirrada e seus produtos e serviços podem estar sujeitos a rápida obsolescência. Há riscos adicionais associados ao investimento em um setor individual, incluindo diversificação limitada. O desempenho passado pode não ser indicativo de resultados futuros.

Fonte: Finviz

Como disse, cedo para falar. Mas interessante.

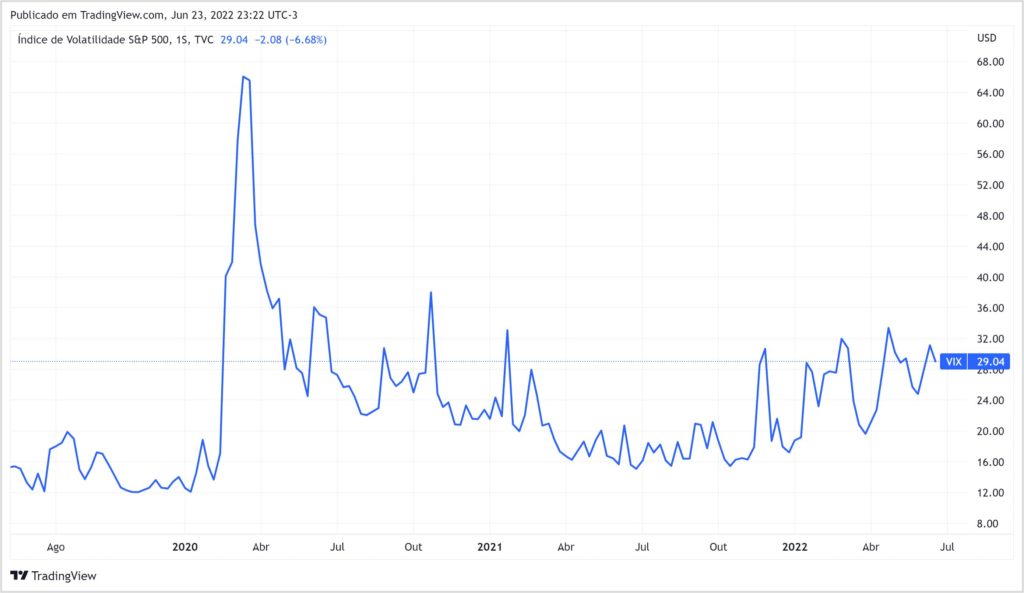

Agora, um fato ainda não mudou significativamente: a volatilidade ainda se mostra alta. Como ler o gráfico abaixo, do índice VIX*, em bases semanais: o índice de volatilidade geral do mercado ainda se mostra acima dos patamares que esteve ao longo de 2021 e bem longe das mínimas pré-covid. Aquilo que pode parecer coincidência pode ser também entendido como correlação em estatística. Nesse caso, uma correlação inversa, ou seja, o índice Vix em baixa pode preceder momentos favoráveis e uma possível alta no mercado, enquanto o índice VIX em alta pode preceder momentos negativos para o mercado acionário. Apesar da queda na última semana, a má notícia é que o índice ainda se encontra em patamares altos relativamente a momentos mais calmos no mercado.

Fonte: Finviz

O Índice de Volatilidade CBOE® (Índice® VIX®) é uma medida fundamental das expectativas do mercado de volatilidade de curto prazo transmitidas pelos preços das opções do índice de ações S&P 500

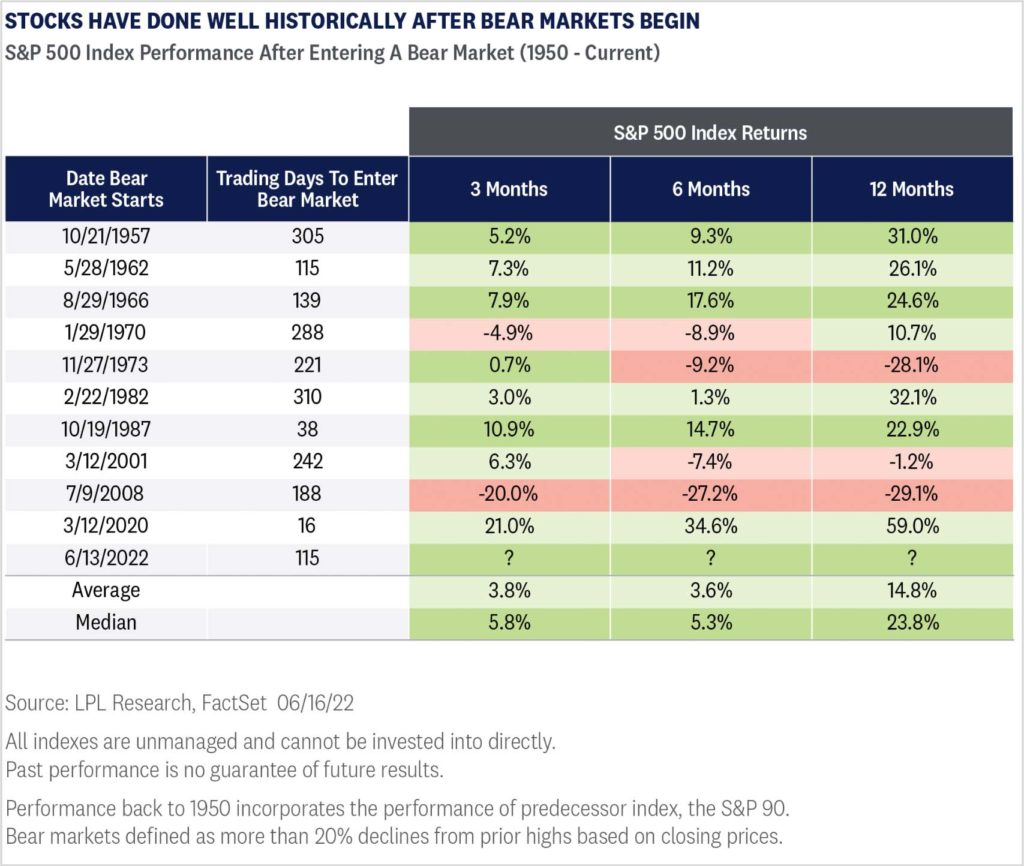

Nos últimos dois posts dessa coluna (20/06 ; 13/06) comentamos e tentamos aqui entender até onde pode ir uma correção de mercado. Até onde pode ir o tal bear market do mercado americano. Obviamente que não tenho uma resposta definitiva aqui. A semana foi diferente, como estou mostrando aqui. Um estudo estatístico da LPL Research mostra que, em média, os bear markets do mercado americano desde 1950 tiveram duração de 11 meses, e com quedas médias de 29% do pico a mínima – acesse o estudo completo. Previamente, nunca sabemos o fim de um mercado em queda, mas olhando ex-post o que as estatísticas nos mostram é que o mercado performou bem em períodos de 3, 6 e 12 meses pós bear markets.

Fonte: LPL

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

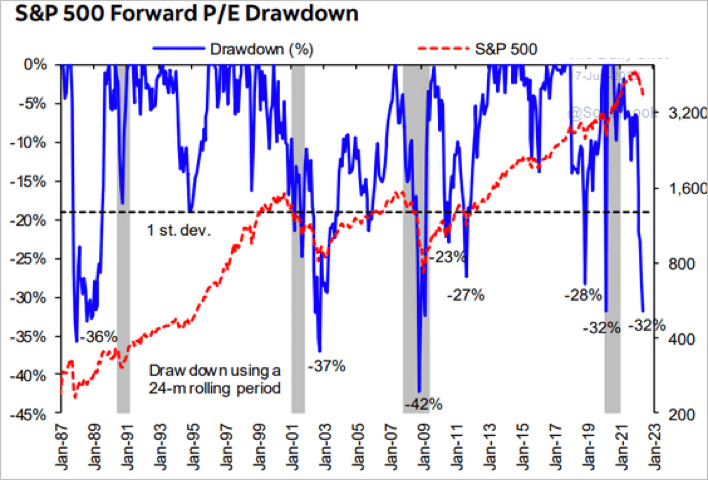

Saindo da estatística e voltando ao fundamento, uma outra forma de tentar entender o chão para o mercado é olhar sua relação Preço/Lucro, comparando a queda atual com outras em termos de múltiplos. O gráfico abaixo do Scotiabank mostra que a queda atual, em termos de múltiplo P/L, é comparável à queda que vimos durante os períodos mais agudos da Covid-19. Essa queda sempre pode ir além, mas chama atenção como o mercado já antecipou no passado momentos ruins em termos de lucros para as empresas olhando à frente.

Fonte: The Daily Shot

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

Abaixo, veja o recuo em termos de múltiplo preço/lucro para os índices S&P 500 e Nasdaq 100.

Fonte: The Daily Shot

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice. O desempenho passado pode não ser indicativo de resultados futuros.

E não poderia acabar essa leitura da semana sem falar do dólar. Como escrevi acima, um fato não mudou essa semana: a volatilidade ainda em patamar elevado. Isso, em conjunto com a queda nas commodities, foi nocivo para moedas de países emergentes. Vimos o dólar contra o real saltar mais de 10% em menos de um mês, saíndo de R$ 4,70 para mais de R$ 5,20. Algumas pessoas podem creditar esse movimento a um começo de precificação das eleições no Brasil. Penso que isso ainda não foi colocado nos preços, dada a elevada incerteza. A meu ver, esses 10% pode ter a ver com a queda nos preços das commodities.

Fonte: TradingView

Era isso pessoal…nos sigam nas redes sociais @willcastroalves Twitter e Instagram.

Aquele abraço, William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda. A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.