Chegamos a um “Turning Point”? – parte 1

Curiosidade de miami

Quando cheguei aqui em Miami, descobri algo curioso e que, na verdade, é uma curiosidade dos EUA. Ao dirigir e se deparar com um semáforo no sinal vermelho, você não precisa parar caso queira apenas dobrar à direita, sem atravessar de pista. Obviamente que você dá prioridade ao cruzamento de pedestres e deve observar se vem algum carro na pista que quer entrar, mas, de fato, pode avançar mesmo com o semáforo no sinal vermelho. Algo simples, que faz sentido e dá dinamicidade ao trânsito.

No mercado, as coisas também não param. Elas estão em constante movimento. Expectativas e opiniões mudam como quem muda de roupa. Assim como eu me adaptei a essa regra, o mercado se adapta aos nuances econômicos todos os dias.

Passada a recente turbulência no mercado financeiro com a quebra do SVB, Signature e a fusão do Credit Suisse com o UBS, penso que hoje a grande discussão passa a ser acerca da seguinte pergunta:

Chegamos a um “Turning Point”?

Ora, o grande impacto que vimos ser percebido no mercado em 2022 derivou de uma escalada nos juros americanos de forma muito intensa, a qual trouxe reprecificação de ativos de renda variável e fixa. O aumento de juros foi visto como vilão em 2022 e criou-se uma grande expectativa acerca da magnitude de aumentos de juros e de “quando” haveria mudança nessa política.

Pois bem, crises bancárias ou no sistema bancário têm por consequência afetar e apertar as condições de crédito na economia, tal qual ou semelhante a aumentos de juros; ou seja, tendem a reduzir a demanda agregada da economia e em última instância ajudar a arrefecer/controlar a inflação. O próprio presidente do FED, Jerome Powell, comentou isso recentemente, em 22 de março, quando anunciou a decisão de aumentos de juros.

“We believe, however, that events in the banking system over the past two weeks are likely to result in tighter credit conditions for households and businesses, which would in turn affect economic outcomes,” he said. “It is too soon to determine the extent of these effects, and therefore too soon to tell it how monetary policy should respond,” Powell added. “As a result, we no longer state that we anticipate that ongoing rate increases will be appropriate to quell inflation. Instead, we now anticipate that some additional policy firming may be appropriate.”

Tradução:

“Acreditamos que os eventos no sistema bancário nas últimas duas semanas devem resultar em condições de crédito mais restritivas para famílias e empresas, o que, por sua vez, afetaria a economia”, disse ele. “É muito cedo para determinar a extensão desses efeitos e, portanto, muito cedo para dizer como a política monetária deve responder”, acrescentou Powell. “Como resultado, não afirmamos que seguiremos com aumentos contínuos das taxas, mas que os mesmos podem ser apropriados para conter a inflação”.

E o mercado reagiu a isso. A percepção mudou. Agora, entende-se que temos mais um vetor negativo de crescimento na economia, o qual colabora para um arrefecimento da inflação.

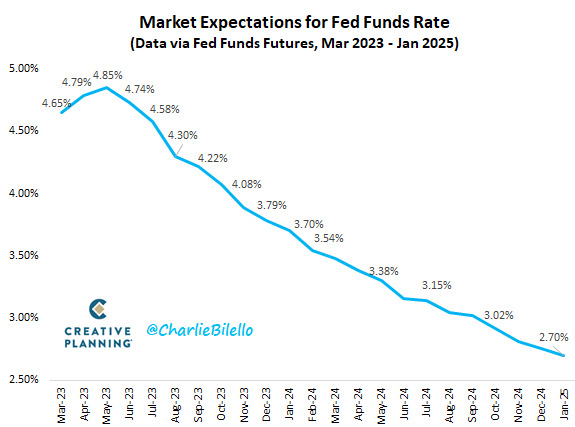

Com isso, a curva de juros mudou. O mercado passa agora a precificar que há menos espaço/necessidade de aumentos de juros e que, inclusive, devemos ver cortes de juros ainda em 2023.

E a economia colabora…

A economia colabora a essa percepção do mercado. Temos visto dados que mostram alguma fraqueza na economia.

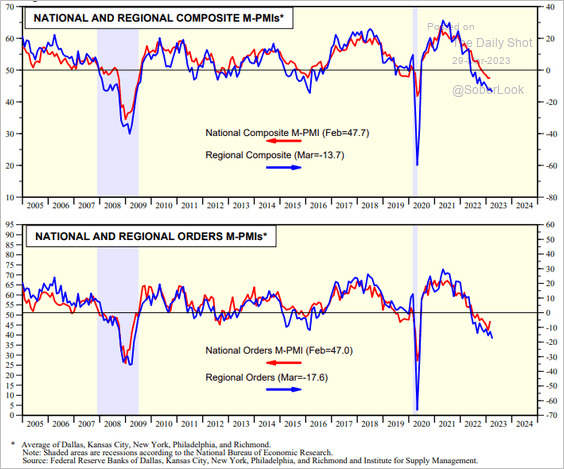

O gráfico abaixo compila os indicadores regionais de atividade mostrando um certo enfraquecimento da atividade industrial, a continuidade desse movimento, o qual tende a ser refletido na queda do indicador nacional (linha azul).

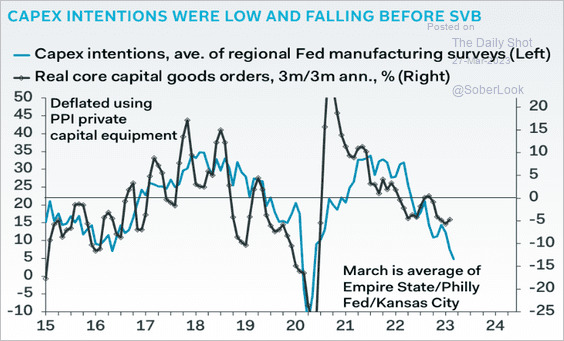

E se a atividade desacelera, as intenções de investimento (capex) em expansão da atividade produtiva diminuem, tal qual mostra o gráfico abaixo na sua linha preta.

Confiança

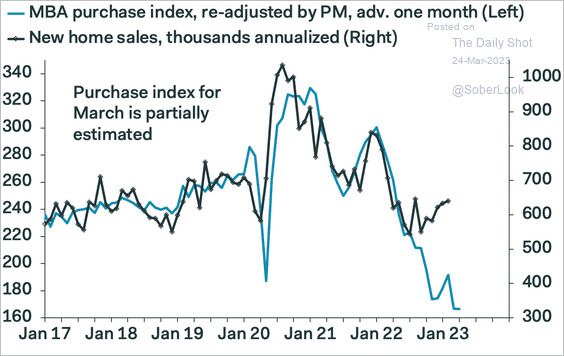

O mercado imobiliário, por sua vez, segue mostrando sinais de fraqueza num cenário de juros elevados. Apesar do dado acerca da venda de casas ter surpreendido positivamente em fevereiro (fonte: Reuters), vemos que a demanda pelo financiamento imobiliário (pedidos de mortgage) vem diminuindo e isso tende a impactar negativamente a venda de casas no futuro.

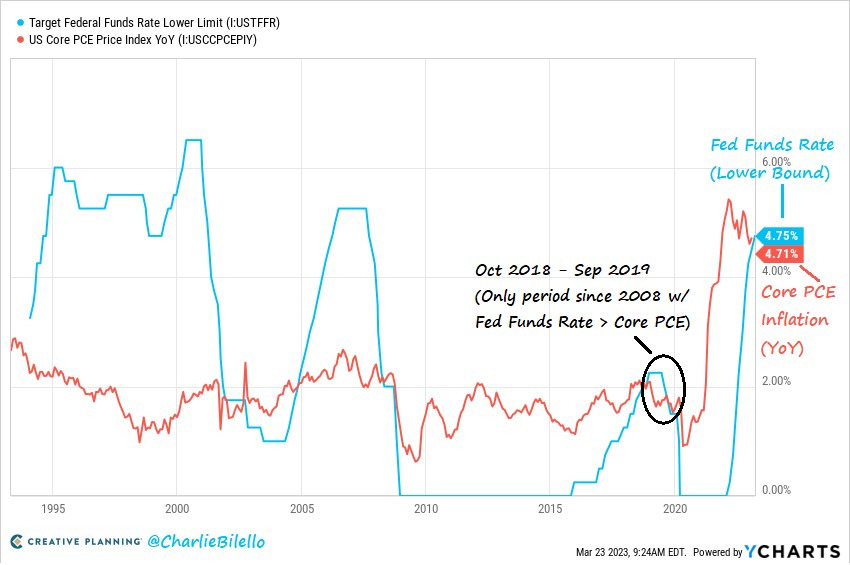

E apesar da resiliência, ou teimosia, da inflação, ela tem dado sinais de arrefecimento. Nessa semana que passou, tivemos o importante dado de inflação mais acompanhado pelo FED, o PCE, o qual veio ligeiramente abaixo do esperado e respeitando a tendência de desaceleração.

E com mais agentes do mercado apostando em uma inflação encerrando o ano de 2023 abaixo de 4% – nos últimos 12 meses, segundo o dado divulgado sexta-feira (31/03), a inflação foi de 4.6%.

“The inflation trend looks promising for investors. Inflation will likely be below 4% by the end of the year, giving the Federal Reserve some leeway to cut rates by the end of the year if the economy falls into recession,” said Jeffrey Roach, chief economist at LPL Financial. Fonte: CNBC

Ou seja, considerando o aumento recente de juros, passamos a ter uma taxa de juros real levemente positiva nos EUA.

E olhando à frente, ainda temos tido o benefício de preços de commodities mais fracos. O índice Dow Jones de commodities apresenta queda de ~20% em 12 meses.

É hora de mudar a carteira?

Ora, se a economia desacelera, a inflação cede e os juros caem, parece lógico então que chegamos naquele momento em que passa a ser interessante correr o risco de bolsa?

Essa é uma boa pergunta, a qual tenho me feito nos últimos dias.

Nos meus quase 20 anos de experiência em mercado financeiro, vi e aprendi algumas coisas. Algumas delas muito simples e muito válidas: (i) a bolsa antecipa movimentos da economia; (ii) juros em queda tradicionalmente beneficiam uma alocação mais agressiva.

O problema é que, como disse o craque Garrincha na Copa de 58: “o senhor combinou com os russos?” (fonte: Plural).

Afirmar que chegamos finalmente a esse momento pressupõe ignorar os “se’s” desse cenário. Faltou combinar com outros vetores e indicadores da economia.

Primeiro que Jerome Powell foi muito contundente em rechaçar a ideia de queda de juros em 2023:

“In that most likely case, if that happens, participants don’t see rate cuts this year,” he said. Powell added that what lies ahead for the economy may be “uncertain,” but rate cuts are not currently in the central bank’s “baseline expectation.”

Tradução:

“Nesse caso mais provável, se isso acontecer, os participantes não verão cortes nas taxas este ano”, disse ele. Powell acrescentou que o que está por vir para a economia pode ser “incerto”, mas os cortes nas taxas não estão atualmente na “expectativa básica” do Banco Central.

E o segundo é ignorar o fato de que uma desaceleração da economia e potencial recessão não são uma boa notícia para empresas e seus lucros, o que, consequentemente, não deveria ser para suas ações.

Tenho mais a falar. Temos que conversar sobre a inversão da curva de juros e o que ela nos ensina, quais as perspectivas de recessão, qual o impacto de recessão nos lucros e sua reação nas ações. Tenho várias coisas superinteressantes para compartilhar com vocês, mas farei isso na semana que vem, quebrando esse post em 2 e lhe deixando curioso. Não percam o Insights da próxima semana.

Brasil

Mas antes de você ir embora, tenho algo a falar sobre o Brasil.

Esta semana estive viajando pelo Brasil para falar sobre importância/necessidade do investimento no exterior. Além da boa comida e da recepção calorosa, percebi uma abertura muito grande para receber minhas ideias e proposições, as quais, diga-se de passagem, nem são apenas minhas, mas sim derivam da missão da Avenue e de todo nosso time. A missão de te ajudar a ter uma vida financeira global.

Mas volta e meia encontrei alguns investidores mais reticentes, ou ainda esquecidos dos receios de você investir em apenas uma geografia. Penso que esse é um ponto tão relevante que tomo a liberdade de repetir riscos que ressaltei no Insights da semana passada. Riscos que podem afetar a sua poupança alocada no Brasil e que não podem ser esquecidos por nenhum investidor brasileiro. Vamos a eles:

- A inflação hoje no Brasil ainda se encontra acima e longe da meta, e falta uma definição clara de um arcabouço fiscal que garanta que não haverá uma gastança desenfreada que só retroalimente a inflação. Então, esse é um risco a ser considerado ao mensurar um investimento pré-fixado hoje no Brasil.

- Existe uma certa ilusão por parte de algumas autoridades de que reduzir o juro na marra seria a solução, quando, na verdade, sabemos que o mercado se ajusta e o impacto razoável a se supor oriundo de uma medida dessa seria o de empurrar a curva de juros ainda mais para cima e ainda travar a concessão por parte dos bancos. Qual seria impacto de marcação a mercado nos seus investimentos atuais no Brasil?

- Qual o tamanho da tentação que um novo presidente e diretores do Banco Central, indicados politicamente, sofreriam em relativizar ou mudar o atual regime de metas aceitando um pouco mais de inflação? Qual o impacto disso nos seus investimentos?

- Existe o risco do uso de bancos de fomento como o BNDES, hoje dirigido e guiado como um cargo político, como forma de injetar recursos na economia, gerando um descompasso ainda maior. Já vimos isso acontecer na nossa história recente e os impactos foram catastróficos em termos de crescimento econômico, aumento de inadimplência, quebra de empresas, entre outros. Como sua carteira seria impactada por isso?

- Qual o impacto nos seus investimentos da aprovação de um novo regime fiscal que deteriore a situação fiscal? Quantos de vocês lembram da discussão sobre a reforma da previdência e sua importância para seus investimentos?

- Qual a tentação que esse governo sofre em alterar os dados de inflação?

E a esses, adiciono mais um: a questão do novo Arcabouço Fiscal

Nessa semana, tivemos a definição do novo “Arcabouço Fiscal” pelo atual governo. Nessa matéria do Inteligência Financeira você encontra um bom resumo a respeito, bem como a importância para você investidor – Arcabouço fiscal de Haddad: o que é e como afeta quem investe?

A primeira reação do mercado parece ter sido positiva com a valorização do real frente ao dólar e queda das taxas dos juros futuros no Brasil. Entendo que o a razão disso deriva da expectativa de muitos agentes de que algo pior poderia vir. Ou seja, não necessariamente o atual arcabouço foi bem feito, ou nem de longe resolve as questões fiscais do Brasil. Na verdade, ele cria algumas dúvidas:

- O governo usa premissas e pressupõe crescimento de receitas (arrecadação). Como se dará essa maior arrecadação? Teremos novamente aumentos de carga tributária? Quais as medidas e quem serão os agentes que pagarão esse suposto aumento de receitas pressuposto nesse novo arcabouço?

- O projeto apresentado mais uma vez critica os juros supostamente altos como um custo elevado para o Estado. Ou seja, mais uma vez reafirma a briga com o atual Banco Central.

- O Arcabouço define parâmetros mais relativos, com bandas flexíveis de gatos criando maior complexidade. No limite fica mais difícil você punir um governo por irresponsabilidade fiscal.

Espero que esse conteúdo seja útil para vocês e gostaria de feedbacks – críticas, elogios, dúvidas e sugestões são sempre bem-vindos!

Então, me siga nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.