Explore Investimentos em Renda Fixa nos EUA

Por Guilherme Zanin

No artigo dessa semana vamos falar sobre uma modalidade de investimento que era quase impossível de ser acessada anos atrás pela maioria dos investidores, mas que hoje é uma realidade possível via Avenue: são os títulos do Tesouro Americano, chamados também de “Treasury Bonds”.

Primeiro, vamos contextualizar:

Os Bonds são títulos de dívida e representam a forma mais comum de Renda Fixa nos EUA. Isso significa acessar a renda fixa do governo e empresas inseridas na maior e mais dinâmica economia do mundo.

Os títulos emitidos pelo governo dos EUA, que são respaldados por sua plena fé e crédito do governo americano. Sob essa luz, esses títulos emitidos, chamados pelo mercado de Bonds, são considerados entre os mais altos em relação a qualidade de credito do emissor , oferecendo um baixo risco de inadimplência (de default) para os investidores.

Os principais títulos do governo americano são classificados, na sua grande maioria, como pré-fixados, ou seja, possuem taxas de retorno pré-acordadas, e são similares às NTN-F no Brasil. As nomenclaturas desses títulos são as letras (T-Bills), notas (T-Notes) e títulos (T-Bonds), e o que os distingue são os prazos de vencimento de cada emissão (curto, intermediário e longo prazo). Por convenção, o mercado chama títulos do tesouro americano de “Bonds” de forma generalizada, apesar dos vencimentos mais curtos terem oficialmente outras nomenclaturas. Além disso, temos também títulos com taxas flutuantes (floating rate) e atreladas à inflação (treasury inflation linked). Já os títulos de dívidas corporativas, similares às debentures no Brasil, são empréstimos focados exclusivamente em empresas públicas e privadas.

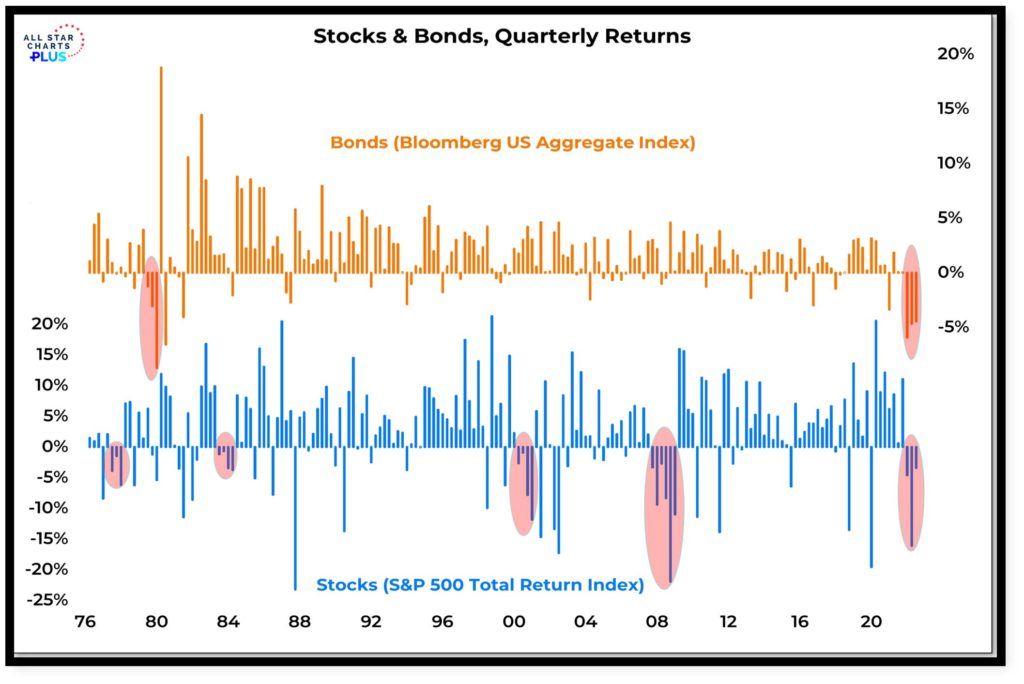

Historicamente, renda fixa e mercado de ações tendem a apresentar uma correlação negativa, ou seja, quando a bolsa de valores americana cai (exemplo índice S&P500), os bonds americanos tendem a apresentar retornos positivos. Veja a comparação das 10 maiores quedas do mercado de ações (barra azul claro) contra a renda fixa dos EUA Bloomberg Aggregate (barra azul escuro):

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

Contexto econômico atual

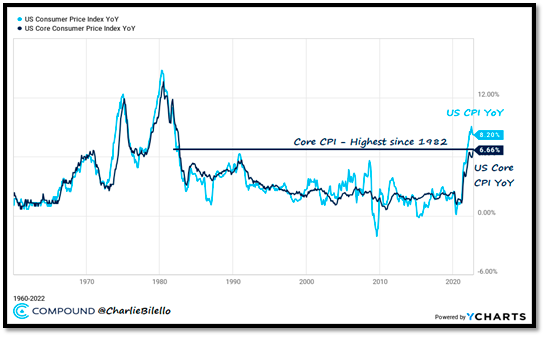

Em um cenário econômico desafiador como o atual, no qual a taxa de inflação dos Estados Unidos medida pelo CPI encontra-se em 8,2%, maior valor desde 1982, o Banco Central americano precisou tomar medidas econômicas duras para trazer ela para a meta de 2% nos próximos anos.

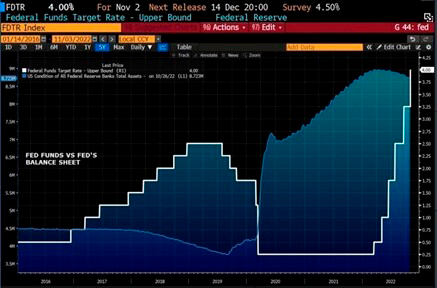

Entre as medidas monetárias possíveis, o Federal Reserve realizou no início de novembro o quarto aumento consecutivo da taxa de juros americana, em 75 pontos base. Em um movimento esperado pelo mercado, o FED elevou sua taxa de empréstimo de curto prazo em 0,75 ponto percentual para uma meta de 3,75% a 4,00%, o nível mais alto desde janeiro de 2008. O movimento continuou o ritmo mais agressivo de aperto financeiro desde o início dos anos 1980.

Fonte: Bloomberg

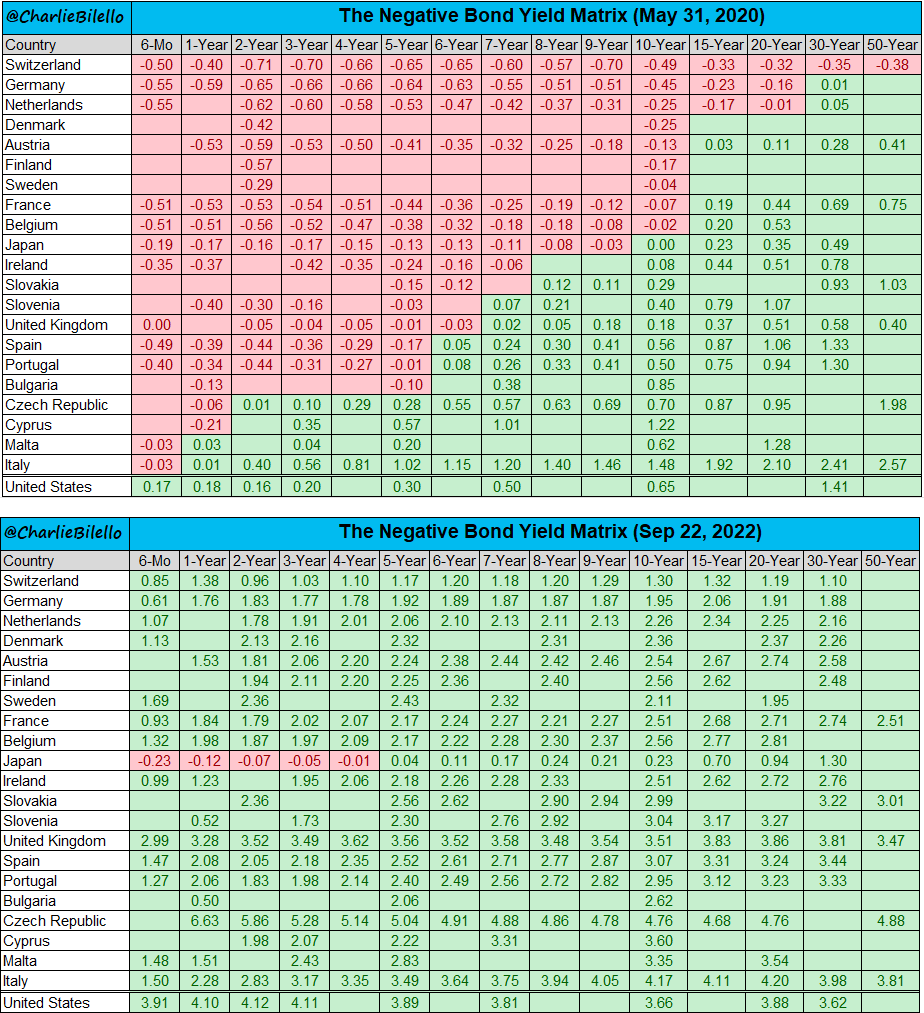

Este rendimento elevado em renda fixa é algo que não é exclusivo dos Estados Unidos, mas é novo se compararmos com os últimos anos. Traçando paralelos com o mercado internacionalmente, há dois anos atrás (maio de 2020) investir em renda fixa globalmente era um possível sinal de perda de capital, com taxas de juros na maioria dos países desenvolvidos no campo negativo.

Isto mesmo, você aplicava em renda fixa e tirava menos recursos anos depois.

Entretanto, passaram-se dois anos (setembro 2022) e, globalmente, as taxas de juros ficaram praticamente todas no campo positivo.

O desempenho passado pode não ser indicativo de resultados futuros.

A escala de juros generalizada e as expectativas de continuação de elevação das mesmas ao longo dos próximos meses, podendo chegar a 5% ou mais nos EUA, estão impactando negativamente os bonds no curto prazo.

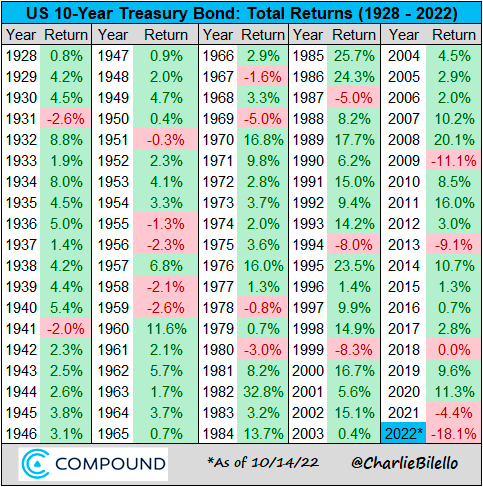

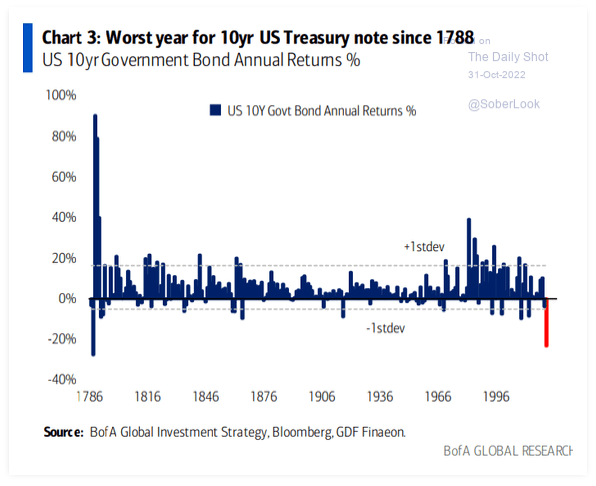

Note que, desde 1928, a rápida elevação dos juros americanos fez com que os títulos de renda fixa com vencimento em 10 anos dos Estados Unidos tivessem a maior queda do século:

O desempenho passado pode não ser indicativo de resultados futuros.

Não só caíram 18% em 2022, como olhando historicamente esta é a maior queda dos Bonds desde 1788 para os títulos de 10 anos.

O desempenho passado pode não ser indicativo de resultados futuros.

Se não bastasse essa queda do mercado de renda fixa, as ações estão concomitantemente apresentando uma queda expressiva, algo que tradicionalmente não acontece entre estas duas classes de ativos, que tendem a apresentar correlação negativa como comentamos no início do texto.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

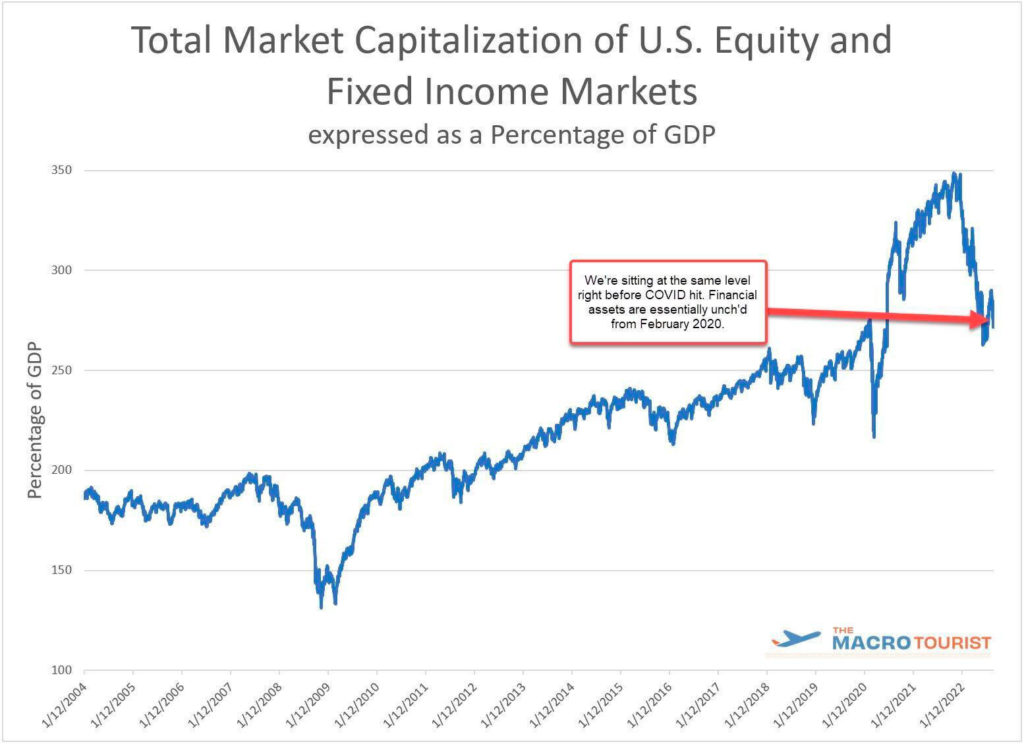

Por fim, esta queda generalizada de duas das principais formas de investimento dos investidores fez com que a capitalização de mercado dos Estados Unidos caísse para valores próximos a 2019, período pré coronavírus, e destruindo 3 anos de geração de riqueza para a população.

O desempenho passado pode não ser indicativo de resultados futuros.

Se o mercado de ações caiu, bem como o mercado de renda fixa, a dúvida que paira no ar dos investidores é se não existe uma oportunidade aberta em alguma destas classes de ativos.

Olhando para o futuro

Os títulos de renda fixa americanos estiveram sob muito estresse este ano, com os preços caindo consideravelmente e os rendimentos subindo. Com o Federal Reserve aumentando as taxas de juros em combate à inflação, os Treasury Bonds apresentaram quedas expressivas, o que impulsionou os seus rendimentos.

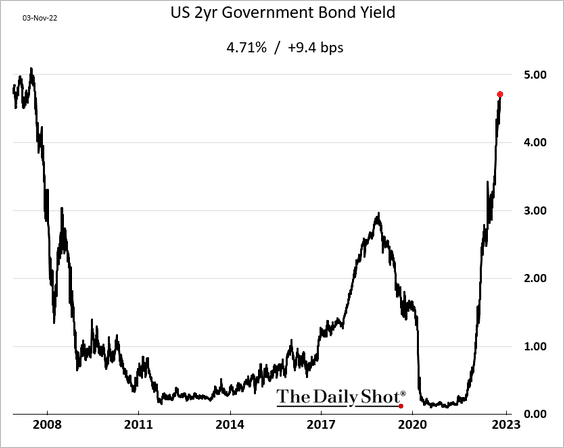

Considere que o rendimento do Tesouro de 2 anos atingiu 4,71% recentemente, seu nível mais alto desde 2007, e o rendimento de referência de 10 anos chegou em mais de 4%, o maior desde 2010.

O desempenho passado pode não ser indicativo de resultados futuros.

Embora esse aumento de juros tenha implicado em quedas expressivas de preços, segundo o Morgan Stanley, existe um potencial lado positivo: os últimos movimentos podem ter empurrando os títulos de renda para mais perto do fundo do mercado. Se você está pensando em alocar novos recursos no mercado ou tem dinheiro em excesso para investir, o mercado de bonds no atual patamar de juros, pode ser um bom lugar para explorar dependendo do seu perfil.

Do ponto de vista do banco, a inflação americana já parece ter atingido o pico. Embora 8% dificilmente seja uma taxa com a qual o Fed possa conviver, as sementes foram plantadas para que haja menos inflação em muitos bens e serviços.

Entre os destaques, segundo o Morgan:

- O mercado imobiliário americano desacelerou. Preços das commodities caíram substancialmente desde abril;

- Estoques estão começando a aumentar em muitas empresas;

- A demanda está caindo com os aumentos de preços.

Se a taxa de inflação vier a se manter estável ou até cair, os títulos dos bonds atualmente podem oferecer rendimentos possivelmente atrativos nos EUA. Aqui está o porquê:

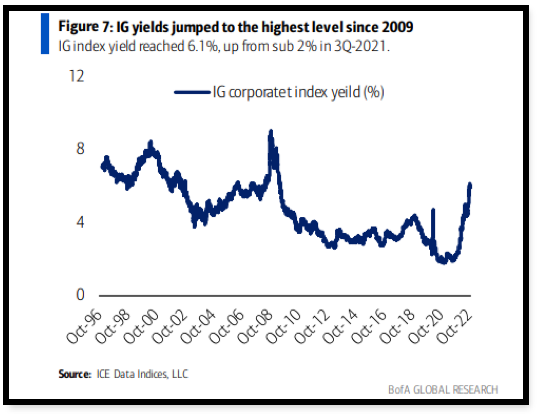

Os rendimentos nominais, em torno de 6,1% dos bonds investment grade (grau de investimento) segundo o BLOOMBERG GLOBAL INVESTMENT GRADE CORPORATE BOND INDEX, são os mais altos em uma década. A duration, uma medida da sensibilidade de um título a mudanças nas taxas de juros, está relativamente baixa para o segmento de curto prazo de títulos com grau de investimento, em cerca de 2,6. Isso significa que esses títulos podem ser menos sensíveis a taxas cada vez mais altas, especialmente se o Fed continuar aumentando as taxas além das expectativas do mercado.

BLOOMBERG GLOBAL INVESTMENT GRADE CORPORATE BOND INDEX

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

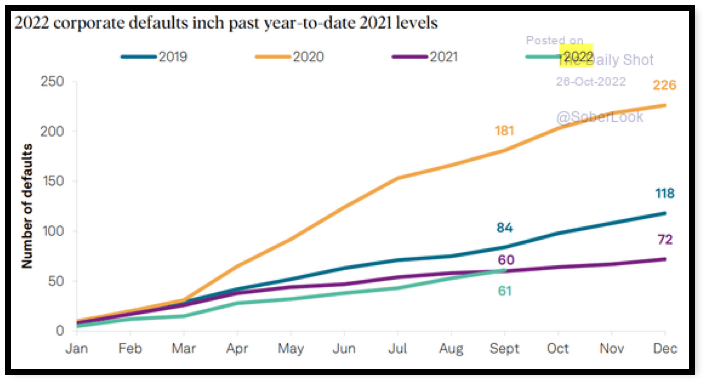

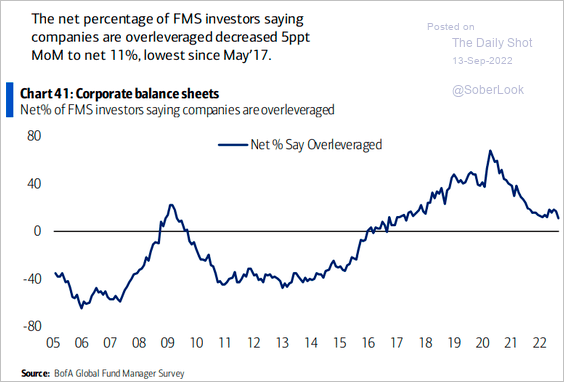

. Não só o número de default (quebra) das empresas está menor que o nível de 2019, como o índice de cobertura de juros – um número que mostra a capacidade de uma empresa de pagar juros sobre sua dívida pendente – é atualmente 12,6, seu melhor nível desde o início da década de 1990, e vem apresentando tendência de alta nos últimos dois trimestres. Menos empresas quebrando, é menos risco para os Bonds.

A alavancagem bruta geral – uma medida do endividamento das empresas – também está razoável, bem abaixo do pico da era COVID no segundo trimestre de 2020. Por fim, muitos emissores de dívida com grau de investimento já travaram as taxas em níveis historicamente baixos, e a atividade de refinanciamento adicional poderá ser modesta nos próximos 18 meses.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

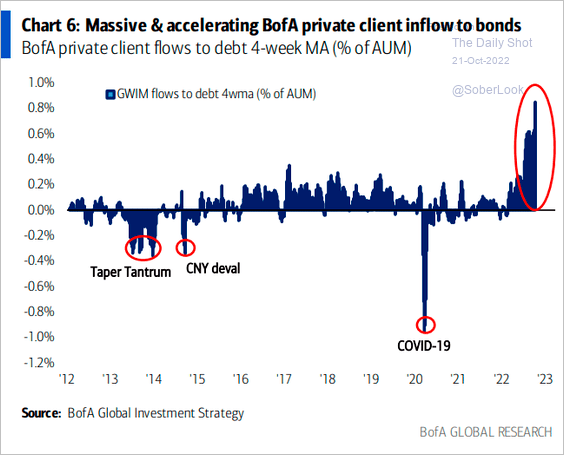

Se os juros estão elevados, a inflação pode ter atingido o pico, as empresas não estão quebrando e a alavancagem está baixa, todos estes catalisadores podem demonstrar um cenário positivo para Bonds. Não à toa que estamos vendo um fluxo crescente de investidores buscando alocar parte dos seus recursos na renda fixa americana. Um estudo do BofA demonstra que os clientes privates (segmento de mais alta renda do banco) estão alocando cada vez mais recursos em Bonds.

Se diminuirmos o zoom de curto prazo, que apresenta queda dos preços, e considerarmos os retornos de renda fixa em um horizonte de tempo mais longo, podemos ver uma potencial oportunidade. Durante períodos de aumento de juros, os bonds historicamente apresentaram retornos negativos, enquanto as taxas estavam subindo, contudo, em última análise, eles apresentaram retornos positivos nos 6 e 12 meses seguintes:

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

O desempenho passado pode não ser indicativo de resultados futuros.

Nesse ambiente econômico atual, o risco/retorno potencial oferecido por bonds investment grade de curta duração nos parece fazer sentido para alguns investidores.

CONCLUSÃO

Se você está preocupado tanto com o cenário interno brasileiro como o cenário externo, naturalmente você já olharia para a renda fixa com mais atenção. Hoje, com taxas de juros mais elevadas e rendimentos em bonds mais atrativos, talvez faça ainda mais sentido.:

Era isso, pessoal… Me sigam nas redes sociais: @gui_zanin_ no Twitter ou Instagram.

Aquele abraço!

Guilherme Zanin

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As estratégias de investimento mencionadas aqui podem não ser adequadas para todos os investidores. Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Os preços dos títulos e os rendimentos estão sujeitos a alterações com base nas condições de mercado e disponibilidade. Se os títulos forem vendidos antes do vencimento, você poderá receber mais ou menos do que o seu investimento inicial. Há uma relação inversa entre os movimentos das taxas de juros e os preços da renda fixa. Geralmente, quando as taxas de juros sobem, os preços dos rendimentos fixos caem e quando as taxas de juros caem, os preços da renda fixa sobem.

Os títulos “high-yield” não são adequados para todos os investidores. O risco de inadimplência pode aumentar devido a alterações na qualidade do crédito do emissor. Mudanças de preço podem ocorrer devido a mudanças nas taxas de juros e à liquidez do título. Quando apropriado, esses títulos devem incluir apenas uma parcela modesta de uma carteira.

Os títulos do governo dos EUA são garantidos pelo governo dos EUA e, se mantidos até o vencimento, oferecem uma taxa fixa de retorno e valor principal garantido. Títulos do governo dos EUA são emitidos e garantidos quanto ao pagamento oportuno de principal e juros pelo governo federal.