AveNews

VISÃO DO ESTRATEGISTA

RESUMO

Começamos o mês de junho como encerramos maio: falando sobre a inflação e seus impactos no mercado. Hoje vou escrever um pouco sobre isso, mas o ponto central para o investidor me parece ser o mesmo, a melhor forma de ganhar dinheiro com a inflação é simplesmente ignorando ela. Veja que a despeito de todos os receios as bolsas americanas encerraram a semana próximo das máximas – me refiro ao S&P e Dow Jones (vide os gráficos abaixo). Já o Nasdaq (gráfico à direita) tem tido um desempenho inferior, mais influenciado pelas empresas de tecnologia.

Na semana o Dow Jones subiu 0,66% o S&P 0,88% e o Nasdaq 0,48%.

A INFLAÇÃO

Muito se fala do retorno da inflação “a la década de 70″. Confesso que, nesse sentido, tenho mais dúvidas do que certezas. De fato, temos visto preços mais altos pelo mundo inteiro. Os preços dos alimentos por exemplo aumentaram para o valor mais alto em quase uma década. Um indicador das Nações Unidas sobre os custos mundiais dos alimentos subiu pelo 12º mês consecutivo em maio, seu período mais longo em uma década – vide gráfico e tabela com as variações percentuais de produtos selecionados.

Bloomberg.

Esse foi só um exemplo, mas temos diversos produtos demonstrando isso. De fato, a inflação está aí e não há como negá-la.

Mas por que então você diz que, como investidores, devemos ignorá-la?

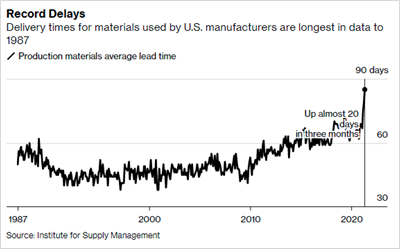

Porque a inflação recente resulta de um choque de oferta que parece ser momentâneo e não estrutural. O mundo parou e em grande parte ainda enfrenta dificuldades para se reabrir. Logo, tivemos interrupções na cadeia produtiva, que levaram a atrasos para entrega de produtos (vide gráfico abaixo) e aumento de preços momentâneos. O supply chain foi afetado e leva certo tempo para ser restabelecido.

Bloomberg

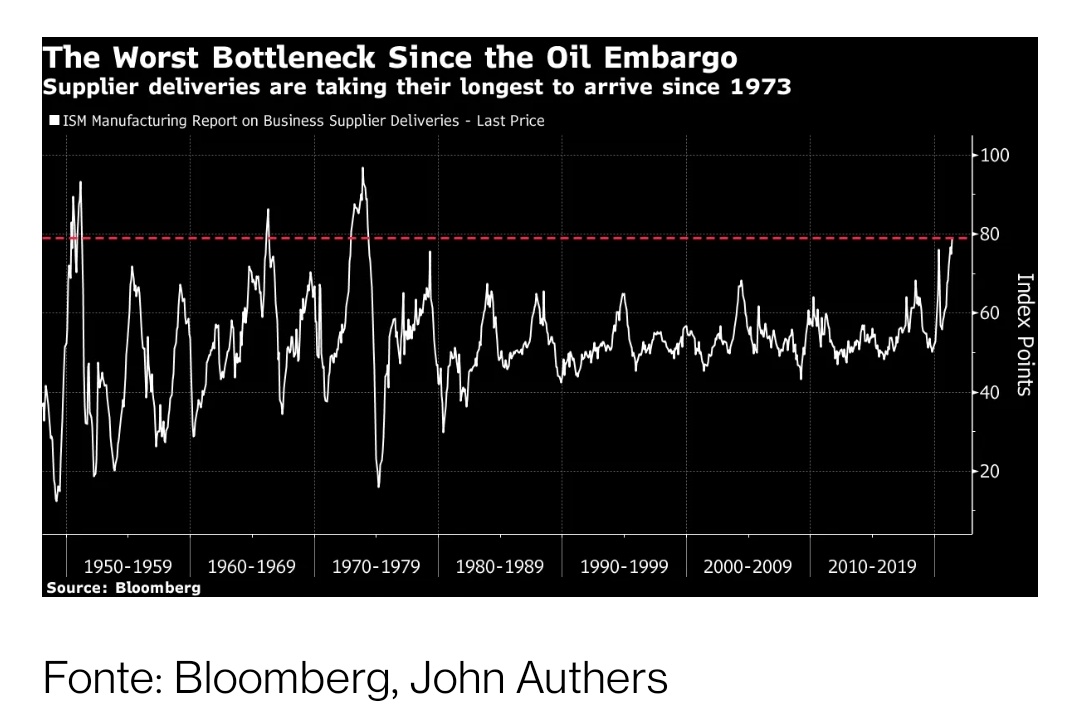

Essa interrupção na cadeia produtiva que vivemos hoje lembra outros choques de oferta que vivenciamos no passado, tal qual o choque do petróleo de 73 – vide gráfico abaixo.

Bloomberg.

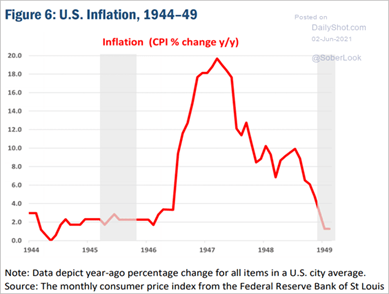

Ou ainda pós Segunda Guerra Mundial – vide gráfico abaixo. Mas veja que exatamente pós a Segunda Guerra, uma vez que as cadeias de suprimentos e a vida como um todo voltam a normalidade, o que vimos foi a inflação ceder e voltar a patamares mais “normais”.

The Daily Shot.

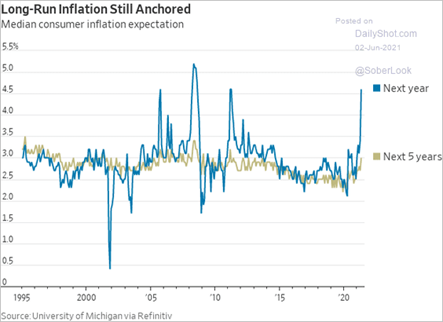

Expectativas ancoradas. Se tratando de mercado financeiro e precificação de ativos, é sempre fundamental entender o papel das expectativas, pois elas são colocadas nos preços diariamente. Nesse sentido, a meu ver, temos mais um motivo para ignorar a inflação. Ao menos até agora, o mercado não vê tal inflação como insustentável ou descontrolada. Muito pelo contrário. O gráfico abaixo mostra que temos um “spike” nas expectativas de curto prazo (próximo ano) mas que tende a arrefecer com uma inflação esperada para os próximos cinco anos.

The Daily Shot.

Fora isso, ressalto que a inflação que vemos é resultado de uma economia que se reabre e cresce, o que é positivo para investimentos. Afinal, geralmente, buscamos investir em empresas que consigam crescer, ver seus lucros expandindo e que isso se reflita no desempenho de suas ações. Nesse sentido, já comentei aqui que a safra de balanços foi muito forte e as empresas tiveram lucros que surpreenderam a todos.

Não obstante, a bateria de indicadores da economia americana que tivemos essa semana, somente corrobora a tese de uma recuperação forte em curso. Tivemos o PMI da indústria e serviços acima do esperado, geração de empregos do setor privado que veio bem acima do esperado e um relatório de emprego (payroll) que mostrou uma taxa de desemprego também menor que a esperada.

Investing.

Então, foque naquilo que realmente importa.

FALANDO EM ALGO QUE IMPORTA…

Algo importante para quem investe no exterior é o câmbio. Esse cenário de volatilidade em baixa e preços de commodities nas máximas tem sido excepcional para mercados emergentes e, em especial, para o Brasil. Esse otimismo tem se traduzido na moeda, com essa queda recente do dólar – das máximas ao patamar atual já temos quase 13% de queda, saindo de R$5,87 há 3 meses atrás para R$5,07 atualmente.

Investing.

Algumas manchetes de sites de mercado são muito positivas e falam em dólar abaixo de R$5,00 o que poderia fazer o leitor preferir esperar para “pegar” um dólar mais barato. Penso que nunca sabemos o dia de amanhã e como já comentei aqui, acredito que para o investidor que quer começar a se expor ao mercado internacional, nesse momento já se abre uma janela de oportunidade.

LEITURAS INTERESSANTES…

- Streaming War. Essa semana tivemos a notícia que a Netflix dá passos para adentrar no mercado de games. Confira. Veja também uma resposta aos recentes movimentos da Amazon comprando a MGM – leia mais sobre e das movimentações da AT&T – leia mais sobre.

- Meme stocks? Primeiro, para você que não sabe do que se trata o termo “meme stock”, clica aqui e descubra. As memes stocks voltaram a roubar a cena na semana passada com uma volatilidade homérica das ações da AMC. Qual o real valor justo da empresa? “To the moon” como falam os entusiastas, ou o infinito como fala o artigo do Brazil Journal – clique aqui pra ler. De fato, a rede de cinemas teve fortes movimentos – leia mais e descubra. Mas alguns analistas alertam para o fato da empresa não valer o que o mercado vem pagando – veja mais. E já que muitos estão comprando meme stocks, que tal achar o amor da sua vida através dos memes? Clique e descubra.

- Recall na Tesla? A Tesla parece estar vivendo um certo “inferno astral”. Essa semana tivemos a notícia de que a empresa teve que fazer um recall de mais de 700 unidades dos seus veículos enviados a China – confira.

- Panorama de REITs? O blog Hoya Capital faz uma análise semanal do cenário de REITs nos EUA. Confira.

- Coinbase Card? Isso mesmo. A bolsa de cripto que tem suas ações negociadas na bolsa americana recentemente lançou seu cartão de débito. Leia mais sobre.

- Influencers? E quais são os 50 maiores influenciadores do mundo? Clique e descubra.

Até semana que vem.

William Castro Alves