AveNews

A MAIOR INFLAÇÃO EM 40 ANOS

Semana passada foi marcada pela divulgação dos índices de inflação nos EUA, tanto ao consumidor quanto ao produtor. Nós, brasileiros, temos um histórico um tanto quanto traumático em relação à inflação. Por outro lado, quando pensamos na economia americana, não estamos acostumados a ouvir números “grandes” em relação a esse assunto.

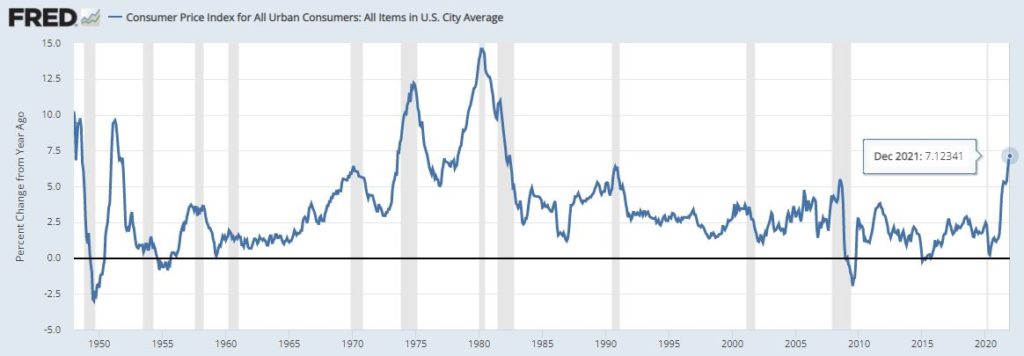

De fato, aqui nos EUA, havia tempo que não víamos mudanças de preços tão elevadas – o gráfico abaixo coloca o CPI em perspectiva histórica, desde 1948, e ajuda nos ajuda a ter essa ideia. A inflação ao consumidor americano, na comparação anual, registrou alta de 7% em dezembro, seu maior crescimento desde 1982 (em 40 anos). O aumento foi puxado por maiores preços de alimentos (+6,3%), moradia (+4,1%) e veículos usados (+37,3%). Já os preços de combustíveis, que impulsionaram a inflação ao longo do ano, subiram mais de 48% e apresentaram queda no mês de dezembro

Fred

No caso da inflação ao produtor, os preços no atacado subiram menos do que o esperado para o mês de dezembro, mas em uma base de 12 meses, o índice teve alta de 9,7%, sendo o maior aumento desde 2010.

Muito se comentou sobre a transitoriedade dessa inflação e, por mais que ela venha a ser transitória, o fato é que a inflação está aí para qualquer americano – e para o mundo todo – ver.

VENTO QUE VENTA LÁ VENTA CÁ…

E o que você, brasileiro, o que tem a ver com isso? Já ouviu aquela expressão vento que venta lá venta cá?

Pois bem, supondo que o iPhone fique mais caro aqui nos EUA, o que você acha que vai acontecer com o seu preço no Brasil? Ou se um computador da Dell fica mais caro aqui, o que aconteceria com o preço dele no Brasil? Ora, ele tende a ficar mais caro por aí também, não é mesmo?

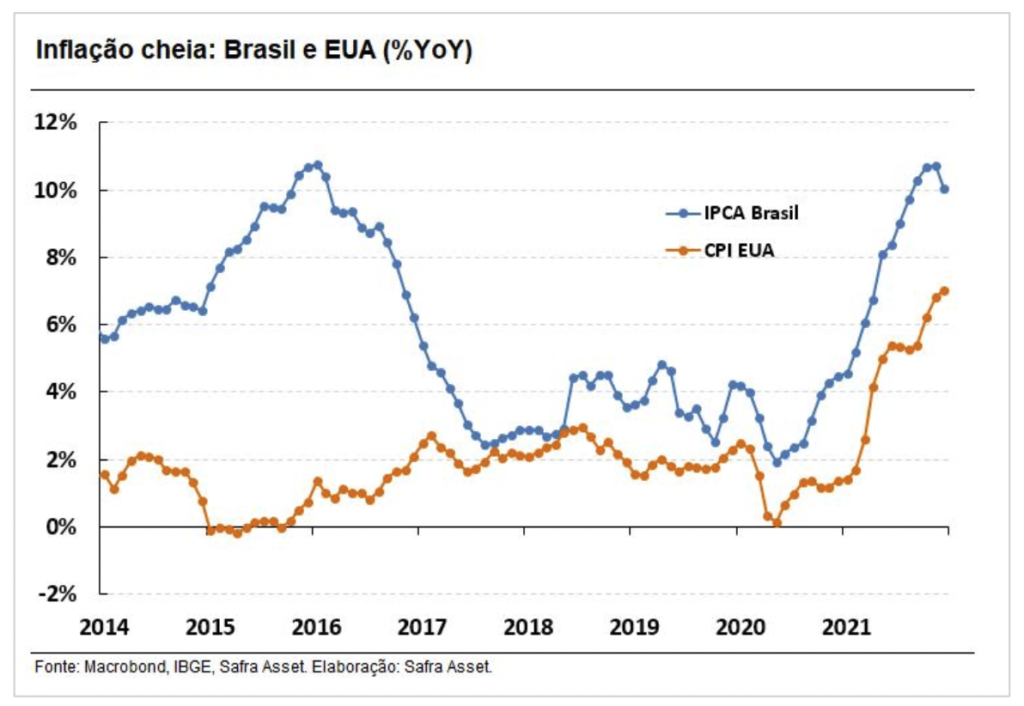

O gráfico abaixo mostra a relação entre a inflação ao consumidor americano e brasileiro. Ela não é perfeita. Nem deveria ser, afinal temos uma variável de câmbio que impacta nos preços relativos. Veja que, por exemplo, entre 2014 a 2016 tivemos uma forte inflação no Brasil (derivada de diversos fatores, entre eles o câmbio), sem que a mesma fosse observada nos EUA.

Safra Asset

Mais recentemente a inflação que vivemos se deve aos gargalos das cadeias de suprimentos, em um momento de reabertura da economia. Esses fatores têm encarecidos produtos pelo mundo todo. Na tabela abaixo vemos que a inflação é uma realidade em diversos países. Em outras palavras, a inflação já está aí e quanto mais seguimos transacionando bens e serviços com o mundo, mais percebemos a percebemos.

Charlie Bilello

Essa maior conexão do Brasil com o mundo faz com que cada vez mais nossa cesta de consumo e, consequentemente, nossa inflação seja influenciada pelo dólar. Se você não acredita em mim, veja a matéria de sexta-feira (11/01), do Valor Econômico.

Valor Econômico

Resumindo, essa inflação americana é exportada para o mundo sob a forma de produtos mais caros. A inflação chinesa é também é exportada para o mundo, bem como a inflação da Europa. Ou seja, buscar proteção contra inflação apenas em investimentos atrelados a inflação local (Brasil) pode não ser suficiente porque esse, atualmente, é um fenômeno global. Considere ter investimentos internacionais e em moeda historicamente forte para ajudar a se proteger desse fenômeno, que é global.

IMPACTO NOS MEUS INVESTIMENTOS?

Independentemente se a inflação for de demanda ou de oferta, o remédio mais tradicional para combatê-la acaba sendo por meio da contração das condições monetárias. Em outras palavras, uma das formas mais conhecidas de combate à inflação são os aumentos de juros.

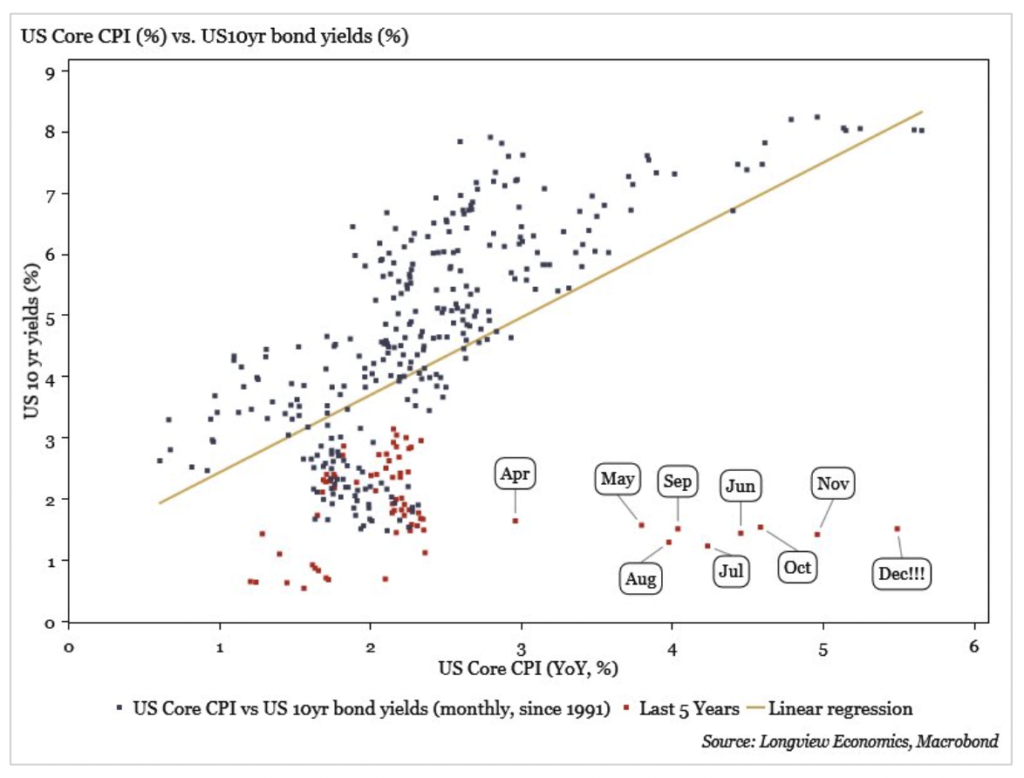

O gráfico de pontos abaixo compara os rendimentos de títulos de 10 anos do governo americano (eixo vertical) com o núcleo da inflação (core do CPI no eixo horizontal). Basicamente, o que ele nos diz é que nunca antes tivemos uma inflação tão alta concomitantemente a um juro tão baixo nos EUA.

Global Online Money

Global Online Money

Ou seja, essa resiliência da inflação em patamares elevados, junto a um juro talvez exageradamente baixo, gera a expectativa de uma forte mudança no direcionamento de política monetária que leve a um aperto de juros ao longo de 2022 – inclusive, isso foi algo que comentei no post da semana passada.

E qual impacto disso?

Ora o juro nada mais é do que o preço do dinheiro. Se o juro aumenta, quer dizer que a “mercadoria dinheiro” ficou mais cara. Aquilo que se fala hoje de redução do balanço patrimonial do FED nada mais é do que reduzir o montante de dinheiro disponível em circulação, torná-lo mais escasso e, por consequência, mais caro.

Ora se o juro é o preço do dinheiro, o juro americano é o preço do dólar. Isso quer dizer que o FED ao mexer nos juros e nas expectativas de juros, mexe na percepção de preço do dólar. Portanto, é possível que o dólar se valorize pelo mundo.

O QUE FAZER?

Não há como afirmar o nível de inflação, juros ou a cotação do dólar ao final de 2022. Existem apenas expectativas.

Com intuito de ajudá-lo na árdua tarefa de navegar por momentos difíceis de mercado e economia, vou citar alguns exemplos de ativos que podem ser uma boa opção nesse cenário de inflação. A ideia aqui é abordar o comportamento histórico de diferentes classes de ativos em ambientes inflacionários em termos conceituais e não fornecer alguma recomendação de investimento.

- Real State ou Setor Imobiliário. Nos imóveis existe uma tendência que seus preços acompanhem a inflação. Ou seja, os preços dos imóveis podem se valorizar, uma vez que os custos de construção ficam mais elevados e precisam ser repassados ao preço do bem. Fora isso, os imóveis também podem ser usados para gerar renda de aluguel. Assim como o valor do imóvel aumenta com a inflação, o valor que os inquilinos pagam de aluguel pode aumentar ao longo do tempo.

- Ouro. Muitas pessoas veem no ouro uma “moeda alternativa”, particularmente em países onde a moeda nativa perde valor. Em países com inflação muito alta, o ouro pode servir como proteção do poder de compra. No entanto, o ouro não é um verdadeiro hedge contra a inflação e por ser um ativo que não remunera o investidor (não possui yield) mantê-lo, tendo em vista que ele não paga rendimentos, pode não ser a melhor opção.

- Commodities. São aqueles produtos tais como grãos, metais preciosos, eletricidade, petróleo, carne bovina, suco de laranja, gás natural, dentre outros. As commodities podem ser consideradas como um indicador da inflação que está por vir. À medida em que o preço de uma mercadoria aumenta, o mesmo acontece com o preço dos produtos que são usados para a produção desses itens. Eles até podem funcionar como uma proteção à inflação, mas antes de investir em commodities, esteja ciente que elas são altamente voláteis. Como as commodities dependem de fatores de demanda e oferta, uma pequena mudança na oferta devido a tensões ou conflitos geopolíticos pode afetar adversamente seus preços..

- Bonds ou Títulos de Renda Fixa. Muitos procuram menos volatilidade em títulos de renda fixa, mas se esquecem que os preços dos títulos oscilam ao sabor das expectativas de juros e da inflação – me refiro aqui aos pré-fixados, que são os instrumentos mais comuns nos EUA. Nos EUA existem títulos indexados à inflação, que são os Títulos Protegidos contra a Inflação do Tesouro (TIPS). Quando o CPI revela um aumento na inflação, o TIPS, que é um título atrelado à inflação, também é reajustado para cima. Não apenas o valor do principal que foi investido é corrigido pela alta dos preços, mas os juros também aumentam, já que eles são pagos com base no novo valor ajustado pela inflação. Vale a ressalva que o contrário também é verdadeiro, ou seja, se a inflação arrefece, o título tende a sofrer.

- Ações. Qual o racional de se investir em ações como proteção da inflação? Vamos supor que uma empresa tenha uma receita de US$100, um lucro de US$10 (margem de lucro de 10%) e que valha US$1.000 na bolsa (múltiplo de 10x seus lucros). Supondo que ela reajuste os preços dos seus produtos em US$10, teríamos então uma situação em que a receita passaria a ser US$110, o lucro US$11 e seu valor de mercado tenderia a se reajustar para US$1.100. Nesse exemplo, estou supondo que ela mantenha sua margem de lucro e seu múltiplo de avaliação. Ou seja, o valor da empresa também foi reajustado em 10%, em linha com a inflação.Na realidade, as situações são mais complexas e nem sempre as empresas conseguem repassar os preços. Por isso, entendo que empresas com poder de repassar os aumentos aos seus produtos possam ser uma alternativa. Normalmente, essas ações estão em setores como: serviços públicos (utilities), bens de consumo diário ou essenciais (como a Staples) e empresas de alimentos. Além disso, a perspectiva de aumentos de juros tende a impactar positivamente o setor financeiro. Cabe a ressalva de que quando falamos em ações nada é garantido e sempre veremos volatilidade em nossos investimentos.

Fontes usadas nessa pesquisa:

https://www.investopedia.com/articles/investing/081315/9-top-assets-protection-against-inflation.asp

https://www.investopedia.com/articles/investing/080813/how-profit-inflation.asp

Era isso pessoal. Me sigam nas redes sociais para mais conteúdos: @willcastroalves, no Twitter ou Instagram.

Aquele abraço!

William Castro Alves