Turbulência nos bancos e no mercado: de volta a 2008?

Lembrando que o conteúdo desse artigo se encontra também no podcast: GoGlobal.

Um pouco de “sentimento” e uma lição atemporal

Vivemos um novo 2008? Será essa uma crise sistêmica? O que está acontecendo com os bancos? O que eu posso fazer em meio a esse cenário?

Essas foram perguntas bem recorrentes nos últimos dias. Tivemos uma semana de fortes emoções no mercado global, decorrente das incertezas em relação ao sistema bancário.

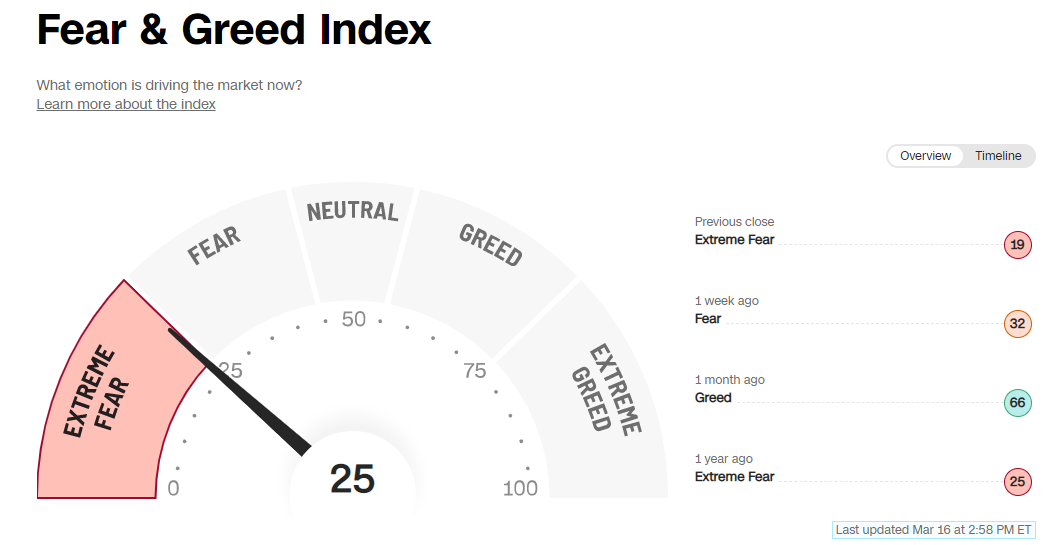

As notícias, o dia a dia, a tela em vermelho… Tudo parece gritar em nossa face urgindo alguma ação – sentimento normal de proteção e sobrevivência. Como animais que somos, temos um instinto de sobrevivência que está em nós e nos cobra uma atitude sempre que estamos em perigo. Com investimentos não é diferente. Não por acaso vemos o Fear and Greed Index da CNN atingir o modo de Extreme Fear essa semana, mostrando que o mercado está operando em certo modo de pânico.

Mas antes de tentar prever algo, acho importante entendermos o que se passa para, aí sim, decidirmos o que fazer. Aquela ideia do Pare, Olhe, Escute.

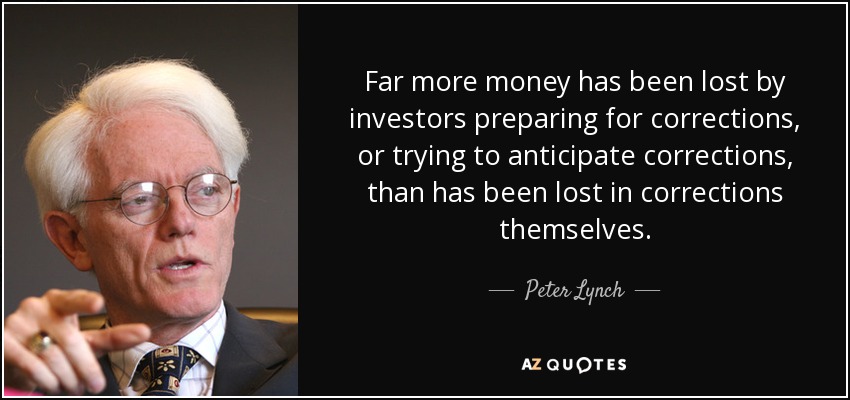

Antes de você tomar qualquer decisão de investimento sobre sua carteira, te convido a refletir sobre a frase abaixo. É uma frase de um dos gestores mais renomados, Peter Lynch. Ele ensina que: mais dinheiro foi perdido tentando encontrar ou estimar possíveis crises do que nas crises de fato. Ele diz:

Acredito muito nisso.

Já vimos isso outras vezes

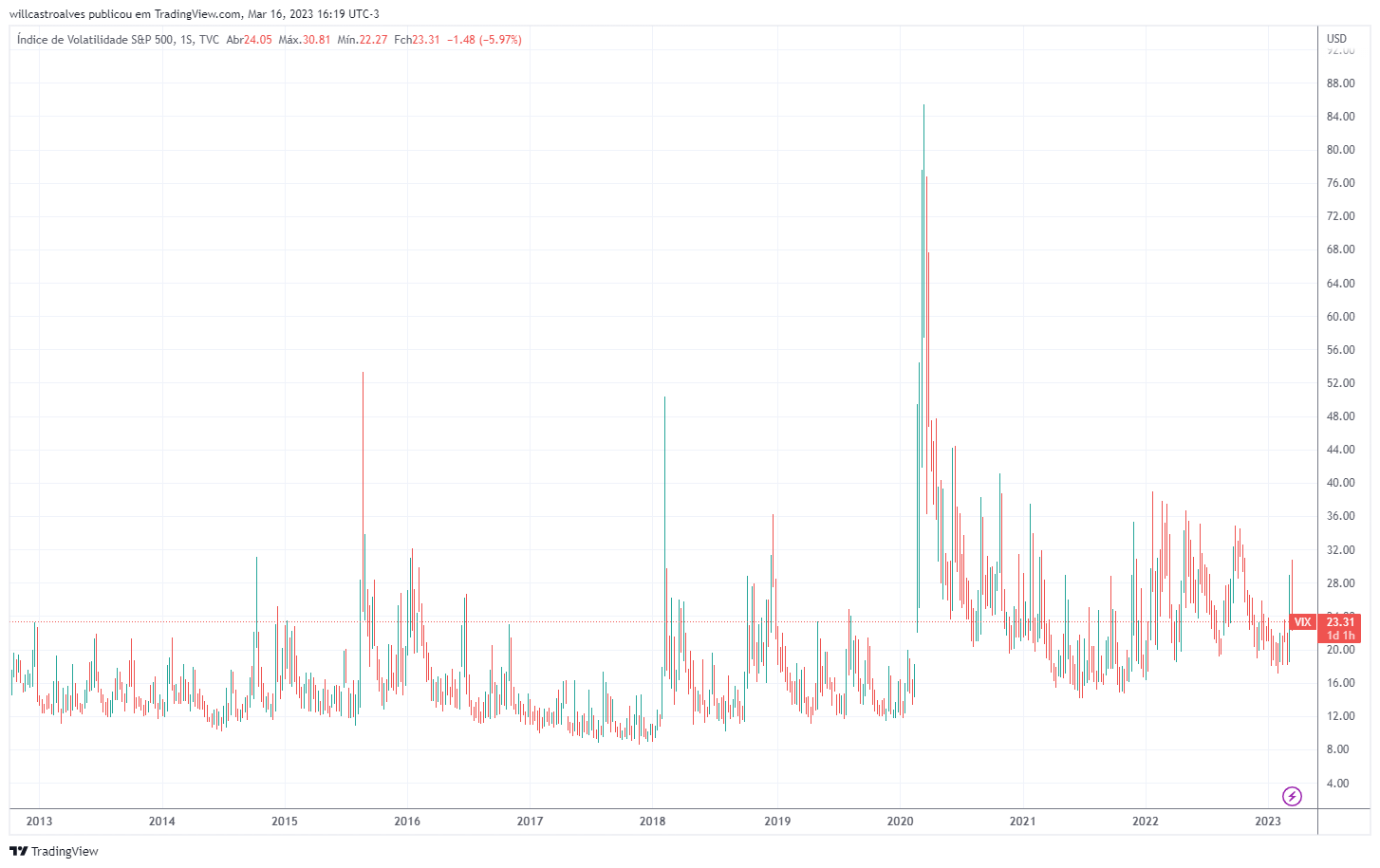

Sim, o momento atual é único e potencialmente perigoso. No entanto, vivemos isso rotineiramente no mercado financeiro. Diferente do Brasil, onde eventos políticos volta e meia chacoalham as coisas no mercado financeiro, aqui nos EUA e no mundo, normalmente são eventos macroeconômicos que alteram o equilíbrio das coisas. Mas isso não quer dizer que eles não ocorram. Em muitos casos, até por diversas vezes ao longo de um ano. O gráfico abaixo, do índice de volatilidade VIX (semanal), mostra que, corriqueiramente, o mercado é impactado por algum evento, tal qual o que estamos vivendo hoje.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Ter a ciência disso é deveras importante para entender que nem sempre você precisa alterar significativamente sua carteira. Talvez seja mais efetivo você aprender a conviver com esses eventos.

Mas o que acontece com os bancos?

O sistema financeiro inteiro é pautado por 2 conceitos e princípios muito importantes.

Fidúcia e Trust. Fidúcia se refere à responsabilidade que o agente financeiro (seja ele um banco, uma corretora, uma gestora, entre outros) tem na guarda dos recursos de terceiros; e o trust (confiança em inglês) nada mais é do que a confiança que você deposita nesse agente financeiro em fazer uma guarda responsável e segura dos seus recursos. O sistema financeiro e qualquer instituição financeira tem como alicerces esses 2 “vetores”.

E aqui temos um ponto fundamental: uma vez perdida essa relação de trust, tudo mais pode vir abaixo. Os casados talvez entendam bem isso que estou escrevendo. É uma relação na qual a confiança é o alicerce básico. Qualquer brecha nessa relação de confiança pode levar uma instituição financeira à ruína. Por isso que se diz que “para quebrar um baco, basta um boato”. Pois bem, vamos aos fatos de forma bem resumida.

No caso do Silicon Valley Bank, tivemos uma má gestão de ativos e passivos do banco. Depósitos e aplicações de curto prazo, essencialmente de startups e empresas de tecnologia, foram aplicados em títulos de elevada qualidade (essencialmente bonds do tesouro americano ou ativos garantidos por ele) mas de prazo de vencimento mais longo. Com a desaceleração econômica e dificuldade que muitas startups enfrentam, elas foram precisando desses recursos e sacando do banco. O banco foi tendo dificuldades de liquidez e teve que se desfazer de títulos mais longos, realizando perdas elevadas e gerando um descasamento com passivos maiores que os seus ativos. Quando tentou buscar capital no mercado, trouxe à tona a desconfiança sobre a sua solvência e pronto, temos uma sucessão de fatos que levaram à intervenção do banco pelas autoridades americanas. Para quem quer mais detalhes, sugiro ler a matéria do E-Investidor do Estadão: Crise nos bancos: saiba tudo sobre a falência do Silicon Valley Bank (SVB).

No caso do Credit Suisse, a situação tem raízes mais antigas. Desde 2008, diversos bancos foram duramente atingidos e até hoje têm alguma dificuldade. Há alguns anos o banco vem tendo resultados mais fracos e de certa forma recorrente, o mercado questiona a sua saúde financeira. Pois bem, na segunda-feira (13/03) o banco reporta seus resultados consolidados de 2022, trazendo uma perda de cerca US$ 8 bilhões no ano e uma saída de recursos de mais de US$ 120 bilhões. Mais do que isso, o banco informa ter encontrado inconsistências materiais em seus balanços nos últimos 2 anos. Mais uma vez, temos a relação de confiança arranhada e justamente num momento em que o mundo está olhando o que acontece com os bancos nos EUA. Vemos então uma sucessão de eventos que exacerba a percepção de risco do banco: a notícia de que um dos seus principais sócios não iria socorrer o banco em caso de necessidade de liquidez, notícias acerca de possíveis fusões com outros bancos, queda das ações, elevação dos seus CDS (credit default swap, espécie de seguro contra uma possível quebra do banco) e outros.

Até que no fim do dia 15/03 o Banco Central Suíço informa que iria socorrer o banco – Credit Suisse to borrow up to nearly $54 billion from Swiss National Bank (cnbc.com). Aqui nessa matéria do Valor Investe, a qual tive a oportunidade de contribuir, temos um resumo mais completo acerca do caso – O que aconteceu com o Credit Suisse? Entenda.

A questão toda é que o sistema financeiro é muito interligado com investimentos e carteiras dos bancos, tendo conexões entre si quase como um castelo de cartas, ou mesmo tal qual nós humanos, que precisamos de certas condições naturais de temperatura e pressão para podermos sobreviver – pense que 4 graus a mais de temperatura corporal podem te deixar de cama. Portanto, aquilo que acontece num dado nicho ou local pode afetar o sistema como um todo.

E qual o resultado disso tudo?

- Penso que ficou clara a intenção e agilidade das autoridades monetárias em buscar “acalmar” o mercado com uma linha adicional de crédito aos bancos no caso americano, e o resgate pelo banco suíço no caso europeu. Ou seja, as autoridades parecem dispostas a manter o sistema funcionando e efetuar resgates tão logo sejam necessários, ainda que isso gere um certo risco moral a longo prazo – ideia de que, no limite, bancos possam ser irresponsáveis em seu dever fiduciário e que a autoridade monetária irá resgatar o sistema.

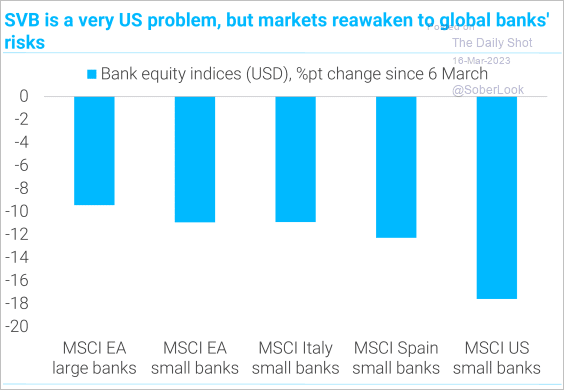

- Como resultado mais prático, vimos uma forte queda das ações do setor bancário pelo mundo, decorrente dessa desconfiança em relação ao setor.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

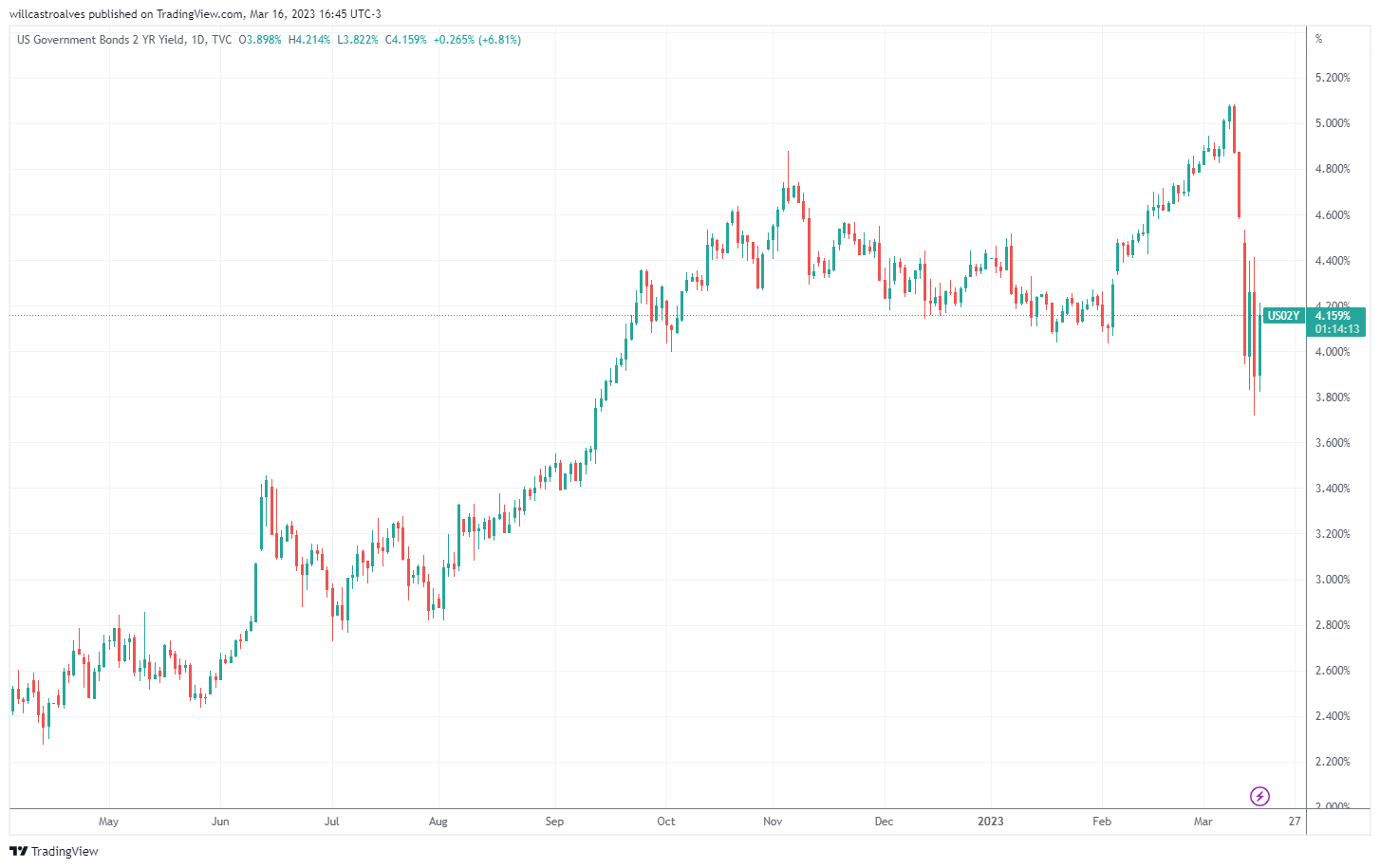

- Se o setor bancário sofre, a economia sofre e, com isso, reduz-se drasticamente as apostas e perspectivas de elevação de juros pelo mundo. Vimos essa semana a maior queda na curva de yield de 2 anos nos EUA desde 1987 – S. Treasury yields: biggest drop since ’87 crash (cnbc.com).

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

- E por mais contraditório que possa parecer, as ações do setor de tecnologia foram as que mais se beneficiaram com o Nasdaq, apresentando melhor performance entre os índices americanos – Nasdaq em azul, Dow em vermelho e S&P em preto.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Ok, e daqui para frente?

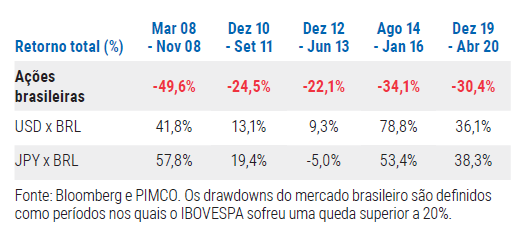

Crise global. Penso que não estamos vivendo uma crise tal qual 2008 e que as coisas vão se acalmar, mas isso é só a minha opinião. Temos acompanhado de perto todos os eventos e é difícil dizer ou garantir algo nesse momento de incertezas. Mas se você tem receios em relação a uma grave e grande crise global, nos moldes do que vimos em 2008 e 2020, penso que é fundamental você ter uma parcela relevante do seu capital aqui nos EUA. A falsa sensação de que o Brasil não estaria diretamente envolvido nos eventos recentes pode ser uma falácia. Veja que em outros momentos de crise a tônica foi a mesma: o mercado brasileiro como uma economia emergente foi duramente atingido com queda da bolsa e, principalmente, com forte desvalorização da moeda, reflexo do tradicional movimento de flight to quality –“fuga para a qualidade” é um termo do mercado financeiro que representa a ação de alguns investidores em transferir seu capital de investimentos mais arriscados para investimentos que podem ser considerados mais seguros, normalmente motivados por algum evento que modifique o status quo da economia e gere elevada incerteza nos mercados financeiro, como o que podemos ver agora.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice. O desempenho passado não garante resultados futuros.

Receio com os EUA. Se os eventos recentes te deixaram receosos quanto a ter capital aqui nos EUA, eu te convido a ler o Insights da semana passada – A hegemonia americana. Apesar dos receios de curto prazo, abordo alguns motivos pelos quais vemos a hegemonia americana e do dólar não sendo tão facilmente abalada quando olhamos um cenário de médio prazo.

A hegemonia americana – Avenue

A hegemonia americana – AvenueReceio com a Avenue. Quanto a isso, penso ser importante dizer: (i) não temos absolutamente nenhuma exposição ao Silicon Valley ou mesmo ao Credit Suisse; (ii) temos total noção da nossa responsabilidade fiduciária com nosso clientes; (iii) que fazemos parte do sistema financeiro americano com todas as seguranças que o mesmo provê aos seus participantes; (iv) a Avenue Securities é uma empresa regulada pela FINRA como você pode checar no FINRA broker check ou no SIPC – List of Members; (v) como participante desse sistema e rede de proteção, nossos clientes contam com a proteção do SIPC – saiba mais; (vi) contamos como instituições parceiras a APEX e DTC como nossa clearing e depositárias.

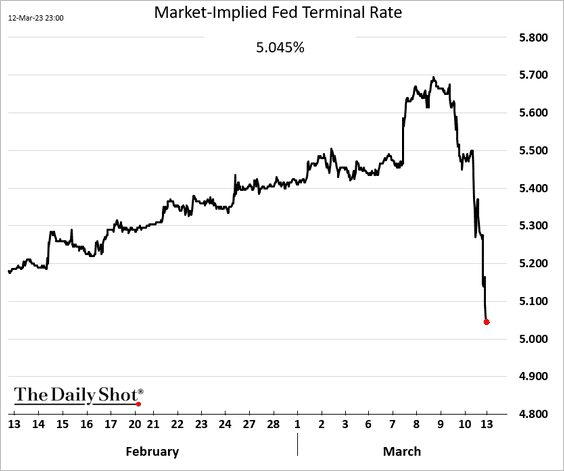

Menos juros? Não sabemos o quanto a situação pode escalar, mas por ora, sob o ponto de vista macro, a grande e importante mudança que esses eventos trouxeram foi a de uma percepção de que teremos menos juros daqui para frente.

Se isso for verdade, é possível que vejamos: (i) enfraquecimento do dólar frente a outras moedas; (ii) um momentum melhor para ações; (iii) efeito positivo de marcação a mercado sobre os bonds, mas também yields menores para quem ainda não se expos a estes.

Espero que esse conteúdo seja útil para vocês e gostaria de feedbacks – críticas, elogios, dúvidas e sugestões são sempre bem-vindas!

Então, me siga nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.