Aristocratas dos dividendos – Alternativas de Investimentos

American States Water Company (AWR)

A American States Water Company é a companhia controladora da Golden State Water Company, Bear Valley Electric Service, e American States Utility Services, que juntas atendendem a mais de um milhão de pessoas em nove estados americanos.

Por meio de sua subsidiária de serviço de água, Golden State Water Company, sua principal fonte de receitas, a empresa atende a aproximadamente 262.000 conexões de clientes localizadas em mais de 80 comunidades no norte, litoral e sul da Califórnia.

Sua outra subsidiária, a Bear Valley Electric Service, distribui eletricidade para aproximadamente 24.500 conexões de clientes na cidade de Big Bear Lake e áreas adjacentes em San Bernardino County, Califórnia.

Além disso, ela conta também com a American States Utility Services, que fornece serviços de gestão de operações, manutenção e construção para distribuição de água e coleta e tratamento de águas residuais localizadas em onze bases militares em todo o país, sob contratos de licitação de 50 anos com o governo dos EUA.

No ano de 2020, a companhia reportou receitas totalizando US$ 488 milhões e um lucro líquido de US$ 86 milhões, números ligeiramente estáveis em comparação ao ano anterior.

A American States Water é a mais antiga da lista das Dividend Kings – diferentemente das aristocratas, que distribuem dividendos crescentes por ao menos 25 anos, os reis dos dividendos devem manter essa marca por pelo menos 50 anos –, com um histórico de 66 anos consecutivos de crescimento de dividendos. Hoje a companhia está avaliada em US$ 3 bilhões, negocia a 30x o lucro para 2021 e distribui um yield de 1,65%. Suas ações registram alta de 7% nos últimos 12 meses.

Dover Corp (DOV)

Fundada em 1955, com sede em Illinois, a Dover é um fabricante global de equipamentos de manufatura e produtos industriais especializados, que opera por meio de cinco segmentos:

- – Produtos de engenharia, que fornece uma ampla gama de produtos, software e serviços com aplicações em vários mercados, incluindo automação industrial, manuseio de resíduos sólidos, aeroespacial e defesa;

- – Soluções de Combustível, focado no fornecimento de equipamentos e soluções de software e serviço que permitem transporte seguro de combustíveis e outros fluidos perigosos ao longo da cadeia de abastecimento;

- – Pumps & Process Solutions, que fabrica bombas especializadas e medidores de fluxo;

- – Refrigeration & Food Equipment, que fornece um portfólio voltado para refrigeração e conservação de alimentos;

- – Imaging & Identification, que oferece equipamentos e serviços para o rastreamento e identificação de mercadorias.

No ano fiscal de 2020, a companha reportou US$ 6,7 bilhões em receitas e um lucro líquido de US$ 683 milhões. Suas receitas são bem distribuídas, com cada um dos 5 segmentos contribuindo de forma relevante para os resultados, com destaque para o setor de Produtos de Engenharia, que sentiu um tombo de 9,8% em comparação com 2019, mas mesmo assim foi responsável por gerar US$ 1,5 bilhão no ano passado.

A Dover está avaliada hoje em US$ 21 bilhões, negocia a 19x o lucro para 2021 e distribui um yield de 1,33%. Ela é a segunda empresa mais antiga na lista das Dividend Kings, com 65 anos consecutivos de crescimento de dividendos. Suas ações sobem 61% nos últimos 12 meses.

Emerson Eletric Co (EMR)

A Emerson Electric é uma empresa global de tecnologia, software e engenharia que fornece várias soluções para clientes nos mercados industrial, comercial e residencial.

O segmento de Soluções de Automação é responsável pela fatia mais relevante das receitas da companhia. Ele oferece uma gama de produtos, soluções integradas e software e serviços com o intuito de otimizar a produção e proteger o meio ambiente, atendendo a vários setores da indústria, incluindo petróleo e gás, geração de energia e ciências biológicas.

Já o negócio de Soluções Comerciais e Residenciais da empresa fornece produtos e soluções que promovem a eficiência energética, aumentam o conforto doméstico e comercial por meio de sistemas de aquecimento, ar-condicionado e tecnologia de refrigeração, bem como uma ampla gama de ferramentas e soluções de eletrodomésticos.

No ano passado, a companhia reportou receitas anuais de US$ 16,8 bilhões, metade delas advindas de suas atividades no continente americano, e um lucro líquido de quase US$ 2 bilhões, números ligeiramente mais fracos que os registrados em 2019.

A Emerson Eletric está avaliada hoje em US$ 57 bilhões, negocia a 22x o lucro para 2021 e distribui um yield de 2,10%. Ela está em terceiro lugar entre as Dividend Kings, com um histórico de 64 anos seguidos de crescimento de dividendos. Suas ações registram uma alta de 59% nos últimos 12 meses.

Parker-Hannifin (PH)

Fundada em 1917, a Parker-Hannifin Corporation é uma empresa especializada em fabricar peças, equipamentos e sistemas de automação com aplicação em diversos setores da indústria.

Seu segmento de Sistemas Industriais Diversificados, setor de maior relevância nas receitas da companhia, é um agregado de várias unidades de negócios. Elas fabricam peças, equipamentos, componentes de automação e sistemas de energia fluida para uma gama de clientes, que englobam, por exemplo, industrias de manufaturas, semicondutores, transporte, equipamentos agrícolas e de construção civil.

Este segmento conta com um enorme portfólio de produtos, que inclui instrumentos de alta precisão para maquinário, filtros e purificadores de fluidos, cilindros hidráulicos, motores, controladores, entre vários outros.

Seu outro segmento é o de Sistemas Aeroespaciais, que produz sistemas e componentes hidráulicos, de combustível, pneumáticos e eletromecânicos utilizados em aeronaves particulares, comerciais e militares.

A empresa fechou o ano de 2020 com US$ 13,7 bilhões em receitas, a maior parte dela advinda de suas atividades na América do Norte, seguida de Europa e Ásia. Seu lucro anualizado ficou na casa de US$ 1,2 bilhão, número levemente menor que o registrado um ano antes em função dos efeitos da pandemia, principalmente no setor aeroespacial.

A Parker- Hannifin está avalida hoje em US$ 38 bilhões e negocia a 17x o lucro para 2021. Ela possui uma sequência impressionante de crescimento de dividendos por 63 anos consecutivos, o que a coloca entre as mais tradicionais Dividend Kings, com um yield de 1,4%. Suas ações registram alta de 8,5% no ano.

Cincinnati Financial (CINF)

A Cincinnati Financial é uma seguradora de bens e acidentes sediada em Ohio. A empresa gera receita com a subscrição de apólices de seguro e resseguro e, em seguida, usa os rendimentos excedentes para investir em ações e títulos.

A empresa trabalha com corretores de seguros independentes para comercializar e vender suas apólices, em parceria com mais de 1.848 agências que vendem em seu nome. Seus negócios estão espalhados por 45 estados, e a companhia ganha cerca de 15% de seus prêmios com as vendas em Ohio, seguida por Illinois, Geórgia e Carolina do Norte, perfazendo outros 5% cada.

Em 2020, a empresa viu sua receita total cair para US$ 7,5 bilhões, uma queda de 4,9%, em parte impulsionada por uma redução nos ganhos de investimento em comparação com 2019.

Embora a companhia tenha aumentado os prêmios ganhos no ano em 6,7%, para quase US$ 6 bilhões, ela também enfrentou um aumento nas perdas com seguros, que foram de US$ 4,1 bilhões, ou 13,6% acima do ano anterior. As maiores perdas por catástrofes durante o ano foram devidas principalmente às condições climáticas severas e às perdas relacionadas à pandemia. Como resultado, a empresa viu seu lucro líquido cair para US$ 1,2 bilhão, uma queda de quase 40% YoY.

A Cincinnati Financial faz parte do nobre grupo das Dividend Kings, por ter aumentado seu pagamento de dividendos por 61 anos consecutivos. Ela está avaliada hoje em US$ 19,3 bilhões, negocia a aproximadamente 2x as receitas e distribui um yield de 2,1%. Suas ações acumulam alta de 37% no ano.

3M (MMM)

A 3M é um conglomerado multinacional que produz mais de 60.000 produtos vendidos em todo o mundo. Seu portfólio abrange produtos industriais, de saúde, eletrônicos, segurança e produtos de consumo.

Essa ampla gama de produtos, e as marcas icônicas da 3M, dão à empresa certa vantagem competitiva, e isso lhe permite liderar uma série de mercados razoavelmente commoditizados, que não são muito atraentes para os novos competidores.

Ela produz itens que são importantes para todos os tipos de atividades de consumo, industriais e comerciais, o que é um fator-chave para a companhia sustentar o crescimento de seus dividendos e permanecer na lista das Aristocratas dos Dividendos.

Em 2020, os respiradores da 3M e seus produtos de proteção respiratória cresceram fortemente devido à pandemia. Além disso, as medidas para ficar em casa impulsionaram os produtos de cuidados domésticos e de reforma da 3M. Enquanto isso, o segmento de transporte e eletrônicos continuou sofrendo. No geral, suas receitas ficaram estáveis em comparação com o ano anterior, totalizando US$ 32 bilhões.

A verdadeira questão é: o que os investidores podem esperar da 3M no ambiente pós-pandêmico? Alguns de seus segmentos que se beneficiaram da pandemia podem sofrer um declínio no crescimento. Ao mesmo tempo, os custos de matéria-prima e logística estão subindo. Além disso, as vendas relacionadas ao setor automotivo da 3M podem sofrer uma desaceleração por conta dos constantes cortes de produção dos fabricantes automotivos devido à escassez de semicondutores.

A companhia está avaliada hoje em US$ 116 bilhões, negocia a 19x o lucro para 2021 e possui um yield de 2,91%. Suas ações sobem 16% no ano.

Federal Realty (FRT)

Fundado em 1962, o Federal Realty é um REIT focado em propriedades de varejo, principalmente shopping centers, próximas de grandes centros populacionais que tendem a ter uma renda média mais elevada.

Suas mais de 100 propriedades se encontram principalmente em grandes mercados como Nova York, Boston, Chicago e Los Angeles e possuem uma diversidade de inquilinos que incluem grandes varejistas nacionais, como a GAP e Home Depot, mas a maior parte de seus aluguéis vêm de varejistas independentes.

Por mais que seu portfólio de inquilinos seja diversificado, a companhia enfrentou dificuldades durante a pandemia por estar exposta a segmentos que foram diretamente afetados, como o de restaurantes, mercearias e de vestuário. No entanto, no fim de 2020 suas propriedades já registravam um nível de ocupação de 90%.

O Federal Realty prioriza a qualidade de suas propriedades e gestão de porfólio em detrimento da quantidade. A título de comparação, no primeiro trimestre de 2021, a companhia gerou US$ 217 milhões em aluguel por meio de suas 101 propriedades, ou cerca de US$ 2,2 milhões por propriedade. O Kimco, que é um dos maiores nomes do setor, gerou US$ 279 milhões em aluguel de cerca de 400 propriedades no primeiro trimestre, ou cerca de US$ 700 mil por propriedade.

A companhia está avaliada hoje em aproximadamente US$ 9 bilhões e negocia a 25x FFO para 2021. O REIT possui um histórico de crescimento de dividendos de mais de 50 anos consecutivos, e hoje esse yield está na casa dos 3,5%. Suas ações acumulam alta de 40% no ano.

Chevron (CVX)

A Chevron Corporation é uma petrolífera que atua em atividades integradas ao setor de energia e produtos químicos. Suas operações consistem principalmente na exploração, desenvolvimento e produção de petróleo bruto e gás natural e na comercialização de produtos refinados e commodities petroquímicas.

Com os preços do petróleo bruto subindo para níveis não vistos em mais de dois anos, o cenário parece caminhar para um ambiente mais otimista para as companhias de energia, após um 2020 desafiador.

A empresa fechou o ano com uma queda de aproximadamente 30% nas suas receitas, em comparação com o ano anterior, totalizando US$ 94 bilhões, e um prejuizo líquido de US$ 5,5 bilhões.

Além das suas atividades tradicionais, a Chevron investe em tecnologias de baixo carbono através projetos de energia geotérmica, eólica e outras iniciativas de energia limpa. Isso protege a dependência da empresa de petróleo e gás no longo prazo, caso seu uso diminua mais rapidamente do que o esperado.

A companhia tem aumentado seus dividendos por 33 anos consecutivos, e hoje distribui um yield de 4,93%. Atualmente ela negocia a 16x o lucro para 2021 e suas ações acumulam alta de 28% no ano, impulsionada pelas frequentes elevações nos preços do barril de petróleo.

McDonald’s (MCD)

Como todos sabem, o McDonald’s é uma das maiores redes de restaurante fast-food do mundo. Ela conta com cerca de 40.000 lojas espalhadas globalmente, sendo 7% delas pertencentes à matriz e os outros 93% operando como franquias. Se você assistiu ao filme ‘’Fome de Poder’, sabe que o McDonald’s construiu seu império investindo no setor imobiliário. Seus franqueados pagam taxas de aluguel ajustadas de acordo com a porcentagem de vendas de suas lojas.

Apesar das contínuas restrições operacionais em muitas partes do mundo, no primeiro trimestre de 2021 as vendas e receitas de produtos globais já ultrapassaram os níveis do período pré-pandemia. A empresa reportou receitas no valor de US$ 5,1 bilhões e um aumento de 35% YoY no lucro líquido, totalizando US$ 1,5 bilhão.

A companhia fez grandes investimentos nos seus canais digitais, otimizando seu sistema de delivery e drive-thru, que foram fatores preponderantes para sua recuperação após um ano desafiador.

O McDonald’s está avaliado hoje em aproximadamente US$ 172 bilhões e negocia a 24x o lucro para 2021. A empresa é mais uma da seleta lista das Aristocratas, pois possui um histórico de crescimento de dividendos por 43 anos consecutivos. Hoje, esse yield está em 2,23%. Suas ações acumulam alta de 8% no ano.

Nucor Corp (NUE)

A Nucor é uma das maiores e mais diversificadas siderúrgicas da América do Norte, com 25 fábricas que somam 27 milhões de toneladas de capacidade produtiva.

Além de comercializar aço, cerca de 20% de seu volume de vendas vem de seus derivados siderúrgicos, que usam aço gerado internamente como matéria-prima e criam produtos de maior valor para vender, o que gera uma margem maior para a companhia.

A empresa divulgou resultados recordes no primeiro trimestre de 2021, reportando um lucro por ação de US$ 3,10, mais que o dobro do trimestre anterior, e receitas totalizando US$ 7 bilhões, um aumento de 33% em comparação com o último trimestre do ano passado.

Seu tamanho e diversificação impulsionaram um desempenho consistente ao longo do tempo. Uma métrica que comprova isso é o seu histórico de 48 anos consecutivos de crescimento de dividendos anuais, que a deixa próxima de se tornar uma Dividend King, um marco significativo, visto que ela está inserida em um setor altamente cíclico.

A Nucor está avaliada hoje em US$ 32 bilhões, negocia a 17x o lucro para 2021 e possui um yield de 1,51%. A companhia tem atraído a atenção dos investidores, pois, além de surfar o boom dos preços das commodities, ela se beneficia diretamente do pacote de infraestrutura proposto pelo governo Biden. Não é à toa que suas ações acumulam alta de 102% no ano.

General Dynamics (GD)

A General Dynamics Corporation é uma empresa global aeroespacial e de defesa que oferece um portfólio de produtos e serviços voltados para: aviação executiva; veículos de combate, sistemas de armas e munições; serviços de tecnologia da informação (TI); soluções de inteligência e cyber segurança; e construção e reparo naval.

Ela opera por meio de quatro grupos de negócios: Aeroespacial, Sistemas de Combate, Sistemas e Tecnologia de Informação e Sistemas Marítimos. Esse último constrói e projeta submarinos movidos a energia nuclear, combatentes de superfície e navios auxiliares e de logística de combate.

A companhia fechou o ano de 2020 com receitas totalizando US$ 38 bilhões e lucro operacional de US$ 4,1 bilhões, números ligeiramente abaixo do período pré-pandemia. Suas receitas são bem distribuídas, com cada um dos quatro segmentos operacionais contribuindo de forma parecida no resultado final, com destaque para setor de Tecnologia, que gerou 34% das receitas totais no ano passado.

Seu principal cliente é o governo americano, que foi responsável por 69% da receita total da companhia em 2020. Só os contratos com o Departamento de Defesa dos EUA totalizaram quase US$ 21 bilhões em receitas, aumento de 5% em relação a 2019.

A General Dynamics está avaliada hoje em US$ 51 bilhões e negocia a 15x o lucro para 2021. Ela possui um histórico de crescimento de dividendos por 28 anos consecutivos, e hoje distribui um yield de 2,49%. Suas ações acumulam alta de 28% no ano.

Todas as aristocratas em um produto

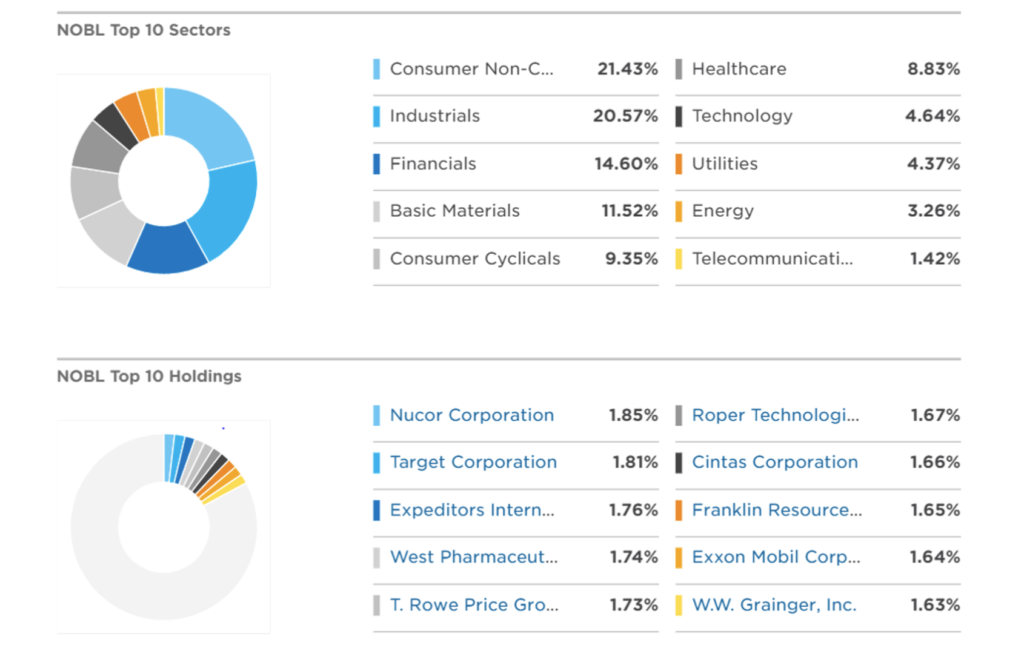

Para aqueles que procuram uma maneira simples e de baixo custo de investir em todo o universo das Aristocratas, o ETF ProShares S&P500 Dividend Aristocrats (NOBL) reúne todas as companhias da lista, com uma taxa de administração de 0,35% ao ano.

Fonte: https://www.etf.com/NOBL#efficiency